抵税利器投资贷款 | AI Financial恒益投资

在加拿大,高收入人群交税是非常头疼的一件事情。大家好好学习,努力找到一个好工作,勤勤恳恳上班,结果工资都交还给政府。政府也理解大家,所以推出了一系列抵税政策,比如RRSP抵税延税、医疗费抵税、育儿费抵税。这些都是非常好的工具,希望大家已经在利用他们了。

不过这篇文章要重点介绍的,是一个大多数人都不了解,更没有利用起来的抵税利器,也就是投资贷款。大家一定非常关注投资贷款是如何抵税的,那么接下来大家可以从两个真实的案例来了解投资贷款抵税有多么立竿见影。

案例分享

中年工薪族Jade

第一个案例是AI Financial恒益投资去年推出的一档真人秀《100天100万》的主人公Jade。她原本因为身上背着两套房的房贷,现金流出现问题而找到恒益投资,希望咨询一下如何能改善现金流情况。恒益投资评估过Jade的情况之后发现,她家庭的收入其实是比较可观的,她个人的收入也有每年十万。如果愿意卖掉一套房,转而做投资贷款,家庭财务状况会有非常大的改善。

她本人也接受了投资方案,出手卖掉一套不必需的房子,之后通过恒益投资进行贷款投资。最后成功在100天内贷到100万用于投资。那么100万的投资贷款对Jade可以起到怎样的作用呢?

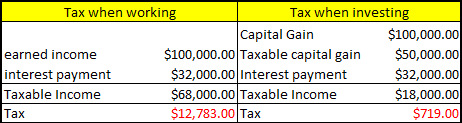

按照恒益投资去年的年均回报17%计算,Jade每年都可以轻松从账户中取出10万块,并且不会影响到投资账户继续增长。由于Jade是在加息之前做的投资贷款,所以她的贷款利率是3.2%,每年要支付3万2的利息。下方表格展示了Jade从投资账户中取款10万与上班赚10万工资交税对比。

— 广告 —

— 大洋海产 加拿大的急冻海鲜先锋 —

可以看到,如果Jade现在退休不工作,不光每年从投资账户里拿10万块,只需要付不到一千块的税,甚至还有别的各种政府福利可以拿,算下来可以说jade基本不需要交税。对比她现在领工资10万要交的税,投资贷款抵税的好处不言而喻。

IT族Tom

第二个案例从年龄上来看要更年轻一些,这个客户叫Tom,35岁,从事IT方面的工作,年薪也比较高,每年税前15万左右。他的烦恼就是自己要交很多税,即使他每年都供满RRSP,但是还是要交不少税,非常心疼。所以他就上网找更多可以抵税的方法,也就是这个时候Tom找到了投资贷款抵税这种方法。

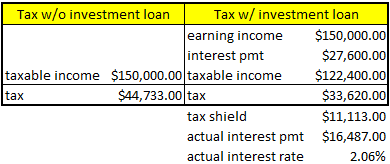

恒益投资评估之后发现Tom的情况非常好,很适合做投资贷款。他的年薪15万,而且有一套自住房,没有其他更多的贷款。我们尝试帮他做最大程度的投资贷款,这样他的抵税效果也能最大化。最后他申请到了80万贷款。80万是什么概念呢。从抵税的角度,我们再来看看。

80万贷款,按现在的贷款利率P+0.75%来算,利率是3.45%,也就是每年要付的利息是2.76万。

最后我们可以看到,80万的贷款,每年可以通过贷款的利息少交1万多税,或者说这个贷款的利率相当于从3.45%降到了2.06%。而且大家要记得,投资贷款只需要还利息不还本金,也就是说利息支出就是你的借款成本,而你的借款成本,只有2.06%。是不是也就是只要投资回报超过2.06%,你就是在赚钱呢?

不知道大家有没有听说过投资界的72法则,72法则具体就是,用72除以你的回报率得到的结果,就是多少年投资可以翻一倍。如果你可以做到8%的回报,9年能翻一倍。如果有16%的回报率,投资4年半就可以从80万翻倍到160万,这个时候如果不工作了,每年从投资账户里取10%,也就是16万块,和之前Jade的例子非常像,既能保持原来的生活水准不变,交的税反而更少了,最重要的是,不用再上班,大家可以实现真正的提前退休,去做自己想做的事。恒益投资去年的年均回报是17%,过去十年的平均回报是20.4%,可以说恒益投资的目标就是让客户做自己想做的事情,财务问题留给恒益投资。

投资贷款介绍

刚才讲了两个例子,大家应该对投资贷款抵税的威力有所了解了,接下来再来投资贷款的其他方面优势。

首先投资贷款呢,是一种贷款专门用于投资的贷款,也就是说贷款不能用来干别的,比如不能买房买车。

其次,这是一种不需要抵押,也不需要首付的贷款。我们知道,贷款可以分为抵押贷款和非抵押贷款。抵押贷款,就像房贷、车贷这些贷款,其实是用房子和车子作为抵押的,一旦还不上款,抵押物就归银行或者放贷的机构了。所以,你能贷到款,其实是因为你有房子或者车子。而非抵押贷款呢,举个例子,我们经常用的信用卡,怎么运作呢?银行先给你一万块钱的额度,也就是你可以先这个月花一万块,下个月账单来了,再付这个月的消费。那这一万块钱,是不是就相当于一笔贷款呢?这类贷款,就不需要任何抵押,所以是无抵押贷款。但是,仔细想想,真的是无抵押吗?也不是,其实是拿你的信用分数,来做担保。而我们的投资贷款呢,就属于无抵押贷款,所以相对来说,门槛就比较低,因为不需要有实物资产抵押。

— 广告 —

— 贺华丝 跟新民主党一起来守护华人小生意 —

除了不需要抵押之外,想要获批这个贷款也不需要支付首付。像房贷,想要获得贷款就要支付一定比例的首付,比如20%,而正是这笔首付,将很多人挡在了利用房贷杠杆的门口。对比之下,投资贷款对申请人更加友好。

同时,投资贷款还贷的时候其实只需要还利息,不需要还本金。我们拿mortgage举例子,还mortgage其实要还两个部分,第一要还本金,第二要还利息。比如$10万的mortgage,我们每个月要还银行多少钱呀,就算还$1000吧,这里面其实$700是还本金,$300是还利息。但是投资贷款呢,每月只需要还$300的利息,$700的利息是不用还的。这个有什么好处呢?可以说,每个月还贷的压力变得非常小,一个月还$1000,和一个月还$300,差别是非常巨大的,比房贷每月连本带息还款轻松太多了。

投资贷款对比RRSP

最后呢,结合投资贷款的投资和抵税两个方面,给大家展开一个直观的表述。

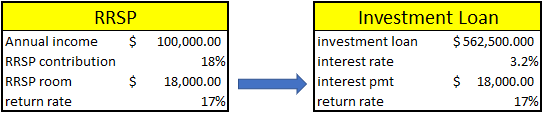

很多高薪人士,在想要抵税的时候第一个想到的是RRSP,即使RRSP具有的是延税功能,也就是现在少交税,但是退休之后拿出这笔钱,还是要正常交税。

那么如果一个人每年只有固定一笔钱剩余,只能交RRSP或者交投资贷款利息中的一个,该如何在两者之间做选择呢?短时间来看,两者的抵税效果可能是相同的,但是如果放眼长期,无论是从税务的角度,还是从财富积累的角度,两者效果天差地别。

— 广告 —

— 如何在数字时代生存?全网数字营销助企业快速获客! —

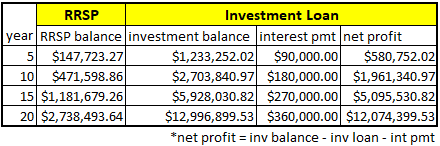

最后我们可以看到,每年交满RRSP,和用这笔钱来交投资贷款的利息,20年后财富的积累量级是完全不同的,差别可以达到五倍多。这种差别就得益于投资贷款的杠杆性。投资贷款本身是一种杠杆,而正是这个杠杆,让我们拥有了本来没有的本金。为什么要强调本金呢,简单举个例子,如果你有1000块钱投资,就算1年翻一倍也只是赚到了1000块钱;但如果你有1万的本金,同样一年翻一倍就可以赚到1万块钱。本金就是我们投资的基石,基石有多大,就能决定你未来赚到的钱有多少。

其实这也是为什么有钱人都在借钱的原因,因为借钱借杠杆可以最大化本金,同时最大化收益。对于年轻人来说,善用杠杆可以提前休息,早日躺平。

【公司介绍】

AI Financial 恒益投资是一家人工智能驱动的金融投资公司,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

在过去的一年,恒益投资通过自己独特的投资理念——持续、稳定、盈利,在投资方面做到了加拿大第一。AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。

轻松加拿大网站文章连续朗读功能:所见既所闻--可以在通勤(开车、公交)、做家务(做饭、清洁)、锻炼身体等场景下,连续收听多篇相关文章(如社区新闻、加国新闻、北美新闻、政策更新、深度新闻报道)。无需中断当前活动去手动切换文章,最大化利用碎片时间,高效获取信息,真正实现“一心多用”。

-2.jpg)