它带给人类的,不止是伟哥和可口可乐

这个全球最大药企,不但是伟哥的发明者,还是量产青霉素的功臣,奠定了可口可乐发展的基础。

辉瑞与BioNTech合作开发的新冠mRNA疫苗Comirnaty,该产品2021年销售额为369亿美元,创下药品首年上市销售的记录,也帮助辉瑞的制药业务在2021年重回全球第一。

辉瑞的发家史,就是现代制药业的缩影,也折射出今天大型药企的关键难题。

有着170年历史的辉瑞(Pfizer),是全球处方药销售规模最大的药企。辉瑞堪称现代制药行业的缩影:坚定地投入药物研究,忧心忡忡地开启多样化业务,用并购来弥补阶段性的科研短板,“做大做强”获得更多收入来支撑研发。

但是现在,整个制药行业都开始面对一个新难题:德勤2018年12月的研究显示,2010年以来,生物制药公司的研发回报率节节下滑,2018年头部12家药企的回报率降低到只有1.9%。

— 广告 —

— 大洋海产 加拿大的急冻海鲜先锋 —

参照小型药企近年来的成功经验,药企似乎已经不再适合以“规模”为重。提高规模对研发的贡献已经不太明显,反而带来更多的维护压力;更专业化、规模更小的公司,生产率却比大公司更加高效。

70年前,辉瑞做出了由自己销售土霉素的重要决定,坐上了药企界的头把交椅。现在,“做大规模”这一传统理念已经越来越难维系,辉瑞,全球最大的药企,现在需要带领制药行业,进行一次重要的转身。

19世纪:起步

1849年,只有二十几岁的Charles Pfizer和Charles Erhart这两名德裔美国移民,创立了辉瑞。

Charles Pfizer和Charles Erhart互为表兄弟,他们从Charles Pfizer的父亲那里借来了2500美元。辉瑞最开始坐落在纽约布鲁克林区的一幢双层红砖房中。

刚起步的辉瑞主要销售高质量的化学品。当时的美国人饱受肠道寄生虫之苦,而驱虫药山道年虽然药效好,味道却很苦。身为糖果商的Charles Erhart成功地改制了山道年,把它和杏仁太妃糖混合调制。新的山道年一炮走红,辉瑞的发展轨迹就此确定。

没过多久,1861年,美国南北战争爆发。战争对药品的需求不亚于军火,辉瑞抓住了机会,向北军提供酒石酸、碘、吗啡和氯仿等产品(其中的一些药物还被用于摄影,记录南北战争场景)。1868年,辉瑞的营收比战前翻了一倍,生产线也大幅扩张。

1891年,Charles Erhart逝世;1906年,Charles Pfizer也离开人世。当时辉瑞的员工数约为200名。

柠檬酸、维生素到青霉素

辉瑞在19世纪虽然保持着稳步扩张,却并没有取得突破性的进展。拐点由发酵技术贡献,它不但让辉瑞顺利量产对饮料行业至关重要的柠檬酸,还为辉瑞的抗生素生产打下了基石。

1880年,辉瑞已经是美国领先的柠檬酸制造者,当时可口可乐、百事可乐以及胡椒博士等新型饮料广受欢迎,柠檬酸需求激增。但是当时辉瑞需要从意大利进口生产柠檬酸的原材料——酸橙。但是一战爆发让原料供应受到了重要限制。

改变来自食品化学家James Currie。这名博士最开始希望通过发酵技术生产罗克福蓝霉干酪,但并没有成功;他又开始研究发酵生产草酸,也没有成功。不过,在研究生产草酸的过程中,一种副产品引起了他的注意:柠檬酸。

James Currie带着这项副产品的发现接洽了辉瑞。按他的说法,1917年,在与时任辉瑞董事会主席John Anderson会面时,John Anderson把他介绍给了另一名辉瑞高管,并称“我想Currie博士有些有意思的东西”。

James Currie带着一名16岁的助手Jasper Kane进入了辉瑞,并在1919年发现了将糖转化为柠檬酸(SUCIAC)的途径。1919年到1920年,柠檬酸的价格从每磅1.25美元,降到了每磅20美分。柠檬酸产量飞跃式增长,生产也不再依赖柠檬等水果。这为日后饮料行业的崛起奠定了基础。

发酵生产柠檬酸的技术虽然没有申请专利,但它是辉瑞的企业机密。柠檬酸很快成为辉瑞的主打产品,驱动了接下来十年间的增长。1929年,辉瑞几乎垄断了市面上所有的柠檬酸生产,规模高达1000万磅。

1936年,辉瑞推出了通过发酵技术生产的维生素C,并在1938将其扩展到维生素B2,战后又生产出了B12。这些都是当时的新兴化学品,辉瑞也因此成为了领先的维生素产品供应商。

辉瑞在发酵技术上的丰富经验,还让这家公司获得了青霉素生产的优势。1928年,英国科学家弗莱明幸运地发现了青霉素。这是20世纪最重要的药物,但由于分化提纯困难,青霉素一直没有得到重视。

二战期间,英国伤亡惨重,英国政府向美国求助,希望共同探索量产青霉素的方法。考虑到辉瑞此前量产柠檬酸的经验,美英政府在1941年接洽了辉瑞,默沙东、和铂以及施贵宝也参与到了青霉素的生产研究中。

1944年,青霉素大规模量产顺利实现,当时一天的产量往往能超过1943年全年的产量。辉瑞成为发酵生产青霉素的领头羊,到1945年,辉瑞的青霉素产量已经超过了全世界产量一半。二战期间,辉瑞向盟军提供了大量青霉素,诺曼底战役期间,盟军携带的青霉素有90%来自辉瑞。

一个重要决定

运用青霉素生产的经验,辉瑞进一步生产出了其他抗生素。1949年,在尝试了上万种土壤样本后,辉瑞的科学家们终于在美国中西部的土壤中发现了一种物质,能有效对抗多种致命细菌,这就是土霉素。

当时辉瑞做出了一个重要决定。“我们自己来销售土霉素,如果需要,那我们就进入制药行业。”时任辉瑞总裁John Smith对自己的接班人John Mckeen这样说到。这一决策面临不小的风险,之前帮助辉瑞销售产品的公司,都将成为辉瑞的竞争对手。

不过最终的结果证明,这是一个成功的决策。土霉素让辉瑞成功地“点土成金”。1950年,辉瑞的总销量达到6000万美元,土霉素用不到6个月的时间就拿到了FDA的许可,并在两年里贡献了42%的营收。

土霉素是辉瑞独立发现的第一个抗生素,也标志着辉瑞从一开始的精细化学品公司,逐渐过渡为今天的制药公司辉瑞。1953年,辉瑞的销售团队已经增长到了1300人。

1954年四环素面世,手握两种关键抗生素,辉瑞决定进军欧洲。对于一个小型美国公司,海外扩张也是一个冒险举动,但其他市场的吸引力坚定了辉瑞的扩张信念。1957年,辉瑞在英国的实验室正式启动,这个实验室在后来的岁月里为辉瑞贡献了不少重要药物,包括伟哥和降压药络活喜(Norvasc,苯磺酸氨氯地平片)。

1958年,辉瑞推出了自己的第一种非抗生素小分子药物,用于治疗糖尿病的特泌胰(Diabinese)。这一药物半衰期较长,用药也较为方便,推出后也获得了商业成功。

策略转变

1960年代是制药企业掀起多元化潮流的年代。与其他药企一样,辉瑞担忧自身作为一家制药公司的前景,一边持续推进药物研发,另一边开启业务多元化,启动了包括剃须膏,护手霜和化妆品等近30种非制药业务。那是辉瑞历史上产品最多元的时期,从药品到香水,从石油到宠物产品,辉瑞的产品线上琳琅满目。

多元化让辉瑞达成了看似不可能的“5X5”目标,即到1965年,销量达到5亿美元。

长期来看,多元化带来的增长还是对制药企业的研发创新有重要意义的,当年多数的纯药企最终都被竞争者并购(除了默沙东)。不过,多元化带来的另一个直接结果就是,到了1970年代,药企的研发支出被显著压缩。

辉瑞在这时候迎来了一名重要的掌门人。当时新上任的辉瑞CEO Edward Pratt强烈支持研发,而在他担任辉瑞CEO的20年间,辉瑞正式从多元化的制造业公司,转变成了一家基于研究的药企。

Edward Pratt把研发预算从销量的5%,提高到了15-20%。70年代到90年代,辉瑞的营收从10亿美元增长到70亿美元,研发预算却从1971年的800万美元增长到1981年的1.79亿美元,再增加到1991年的7.57亿美元。

得益于此,上世纪八九十年代,辉瑞的研究团队极其富有成效。1982年,辉瑞推出消炎药Feldene(吡罗普康),这是辉瑞第一个销量达到10亿美元的产品,也是当时全球销量最高的处方消炎药。1992年推出的降压药络活喜,在1999年全球销量超过30亿美元。

要论辉瑞的爆款,还要数20世纪末1998年面世的Viagra——无人不知的小蓝片。20多年来,伟哥一直是辉瑞的稳定收入来源。伟哥的诞生也是一场意外——其有效成分西地那非,原本是为了心血管疾病而设计,缓解高血压和心绞痛。

西地那非对扩张心血管的药效不太明显,辉瑞已经打算要放弃这一药物了。但在1990年代的临床试验阶段,意外地在男性试验者身上发现了有趣的副作用。研究人员发现,临床试验者在领过试药之后都不愿意交出余下的药物。

护士们发现,许多男性试验者接受护士检查时都趴着,一名细心的护士上报了这一点,称男士们为勃起而尴尬。西地那非释放一氧化氮、扩张血管的作用,反而对另一个部位更有效。1998年3月27日,FDA批准伟哥上市,首个口服阳痿药品声名大噪。

伟哥是当时上市后销量增长最快的处方药。1998年4月,超过20万名医生,为300万患者开出了超过700万张处方,涉及的伟哥产品高达5000万片。1998年底,伟哥已经登陆了40个国家,当年辉瑞的营收达到232亿美元。

而就在伟哥之后,辉瑞也开始走上了与以往略有不同的一条运营之路——用并购来换得畅销药品。

规模至上

辉瑞很快进入了规模大于一切的状态。2000年,辉瑞斥资900亿美元买下了华纳兰伯特(Warner Lambert),这是当时规模最大的一笔收购之一。通过这笔交易,辉瑞把降脂药立普妥(Lipitor)纳入麾下,这是制药界最畅销的处方药之一,也是医药史上第一个销量突破百亿美元的药物。

当时辉瑞股价却因此不振,一部分批评观点认为,辉瑞在立普妥的庇佑下,失去了研发的动力。事实上,这也是辉瑞缺乏重磅药物产出后,选择的发展路径。尤其是21世纪初FDA批准的新药数目急剧减少,大型药企都不得不想办法渡过难关。

2003年,辉瑞以600亿美元收购法玛西亚(Pharmacia)。完成对法玛西亚的收购后,辉瑞的市场份额上升到11%,比排在第二的葛兰素史克高出50%(葛兰素史克的市场份额只有7%)。2004年,辉瑞被纳入道琼斯工业平均指数。

辉瑞看上的是法玛西亚的关节炎药物Celebrex,但是,Celebrex并没有成为第二个立普妥。2004年,辉瑞宣布高剂量使用Celebrex可能会增加心脏病和中风的风险。

在这两起大规模并购之后,时任辉瑞CEO仍然表示,并购不是辉瑞的主要策略,该公司希望通过投入研发和合作来实现增长。的确,辉瑞的研发投入仍然在跟随营收扩张而迅速增长,2000年研发费用在营收中的占比上升到16.8%。但是大量的投入并没有换来对等的回报,21世纪初辉瑞平均每项专利消耗的研发费用,远高于默沙东、礼来等同行公司。

2009年,辉瑞以680亿美元收购惠氏,这巩固了辉瑞的头把交椅。伟哥的专利已经到期,辉瑞现在卖得最好的是最初由惠氏研制的肺炎疫苗Prevnar 13。这也是全世界最畅销的疫苗,辉瑞在2009年收购惠氏后,将这一疫苗收入囊中。

Prevnar 13的专利要到2026年才到期,辉瑞还有7年时间可以端稳这只铁饭碗。此前Prevnar 13的价格每年上涨5-8%,在2010到2017年间累计上涨了超过50%。

进入21世纪的第二个十年,辉瑞仍在继续着并购之路。但是,除了收购惠氏后的两年以外,辉瑞近15年来的营收水平基本稳定在500亿美元附近。——这也是整个制药行业的真实写照。

2015年,辉瑞以170亿美元收购了赫升瑞(Hospira),该公司主要业务为无菌注射仿制药和生物仿制药。在辉瑞已有的仿制药基础上,赫升瑞帮助扩大了辉瑞在仿制药市场的份额。

2016年8月,辉瑞击败众多竞标企业,以140亿美元现金收购了美国抗癌药生产商Medivation,一举成就了辉瑞在肿瘤领域的领先地位。

不过,辉瑞有两笔更大规模的并购交易没有如愿以偿:2014年希望以1180亿美元收购阿斯利康,但被后者认为报价过低;2016年希望以1600亿美元收购艾尔建(Allergan,肉毒杆菌生产商),最终因美国财政部抑制通过并购实现税负倒置交易的规定而取消。

走向未来:难以起舞的大象困境

大象难以翩翩起舞,辉瑞亦不例外。伟哥横空出世后,辉瑞的新药研发再也没有再现往日佳绩,到了今天更是面临尾大不掉的困境。这或许是辉瑞21世纪一心做大的原因之一——在研发遇到瓶颈时,只能通过并购来获得相对优势。

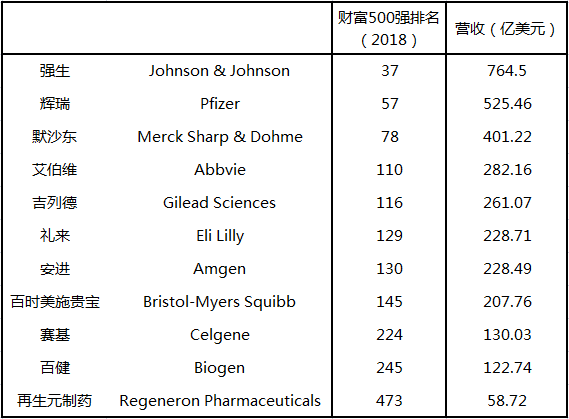

在药企看来,做大规模的逻辑是成立的:收入上升了,对应的研发开支也就随之上升,公司也就因此有可能研发出更多新药。在2018年的财富世界500强公司中,制药公司只有11家,但它们的销售规模优势,远远高于身后的中小药企。

15-20%的研发费用比例是制药行业的普遍水平,但是,尽管大公司研发开支高企,他们每年获批的新分子实体药物(NME)数目,都是差不多的。在研发收效甚微的年代里,全球制药行业在2010年出现了首次研发经费下调。

辉瑞削减研发费用的幅度更加惊人,2013年,该公司研发费用/营收的比例下降到了不到13%。

自那以后,尽管FDA批准的新药数目重新开始上升,但得益的并不包括行业里的“大象”们。2010年以来,生物制药公司的研发回报率节节下滑,2018年头部12家药企的回报率降低到只有1.9%。

德勤的研究发现,更专业化、规模更小的公司要比大公司的表现更好,它们面对特定的目标客户,需求明确,背负的研发成本也更低。而大公司有更多的基础设施需要维护,反而面临更大的“研发危机”,更需要找到提高效率的途径。

这也是整个制药行业的困境:科研是这个行业的基础,但是研发危机需要合理的商业模式来拯救。监管机构对新药越来越谨慎,而目前的药企普遍依赖专利保护期,研发遇上瓶颈,旧药的专利不断过期,新药没能及时补上,成本上升,行业前景进一步黯淡。

药企仍然有很多种可能的方法,来用好研发经费、提高生产率。例如实现实验流程自动化来降低人力成本,引入深度学习技术帮助提高成功率,建设起类似于开源社区那样的研发社区(这意味着争取专利保护的模式将成为过去式)。或者分拆整个研发链条,把早期试水、中后期临床试验和销售区分开来,成为一个个小而高效的组织,各司其职。

今天的制药行业仍然相当保守。做大规模的优势已经不那么明显,甚至还在抑制更多的创新。随着规模溢价越来越低,类似辉瑞这样的“大象”们,有必要引领行业进行一次必要的“转身”。

来源:投资作业本

轻松加拿大网站文章连续朗读功能:所见既所闻--可以在通勤(开车、公交)、做家务(做饭、清洁)、锻炼身体等场景下,连续收听多篇相关文章(如社区新闻、加国新闻、北美新闻、政策更新、深度新闻报道)。无需中断当前活动去手动切换文章,最大化利用碎片时间,高效获取信息,真正实现“一心多用”。

-2.jpg)