加拿大央行维持利率不变,但仍将推动借贷成本上涨

加拿大央行虽然在3月暂停加息,但已经暗示仍将提高借贷成本。尽管央行宣布隔夜利率将保持在4.5%,然而这并不意味着借贷成本不会进一步上涨。央行再次重申,它将继续进行量化收紧(quantitative tightening,QT),减少信贷流动性。

据BetterDwelling报道,要了解量化收紧(QT),首先需要了解什么是信贷流动性。央行通过影响信贷的供求来帮助管理通货膨胀。如果通货膨胀过低,央行将降低关键利率以刺激借贷。目标是有意地通过新需求超过供应来推动通货膨胀。同样地,如果通货膨胀过高,他们会提高利率以减少需求,降低价格。

— 广告 —

— 大洋海产 加拿大的急冻海鲜先锋 —

当关键利率无法进一步调整时,他们会采取非常规政策。如果利率过低但需要更多流动性,他们使用量化宽松(quantitative ease,QE)做法。这种量化宽松常见于央行竞争性地提高债券价格,从而使收益率下降,借贷成本降低。通过向系统注入资金,他们降低借贷成本,使投资者流向其他领域。这有助于将成本降到甚至低于利率的情况,以推动更多需求和通货膨胀。

量化收紧是量化宽松的反面,它主要将减少流动性并增加借贷成本。央行通过出售债券或不替换到期债券来减少持有的债券。这减少了信贷流动性,但通常会推高借贷成本。通过抑制借贷的动力并减少杠杆来冷却需求和通货膨胀,这样做可以在不提高利率的情况下,也不影响更有针对性的信贷。

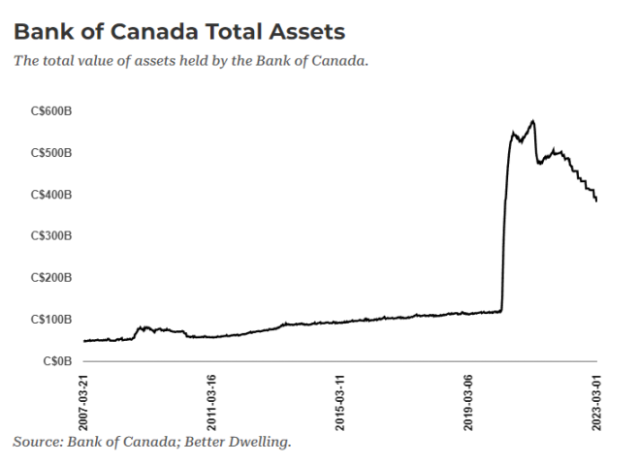

现在央行正在努力减少注入系统的一些前所未有的刺激。它在2020年首次使用量化宽松政策,将资产负债表增加了将近5倍,在2021年3月达到5753亿美元的峰值持有量,并且按照预期,帮助市场充满了过剩的资本。不久之后,通货膨胀达到了新的纪录。虽然完成了任务,但可能有点过于有效,需要撤销。

— 广告 —

— 冰酒之王,柳泉酒庄 —

值得一提的是,央行虽然本次没有再次提高利率,但它强调将继续使用量化紧缩政策。截至2023年3月第一周,资产负债表已经比高峰时期减少了33.6%。2023年减少尤为明显,仅一个多月就减少了6.8个百分点。这将是债券收益率从1月底到3月突然上升的主要原因。

加拿大银行在上一次会议结束时宣布了一个“有条件的暂停加息”消息。然而,他们强调正在努力进一步降低流动性并限制信贷。这将导致更高的借款成本,进一步减少需求,无需加息即可实现。

不过文章指出,央行很可能计划在今年晚些时候进行另一次加息。

- https://betterdwelling.com/bank-of-canada-holds-rates-but-it-will-still-drive-borrowing-costs-higher/

轻松加拿大网站文章连续朗读功能:所见既所闻--可以在通勤(开车、公交)、做家务(做饭、清洁)、锻炼身体等场景下,连续收听多篇相关文章(如社区新闻、加国新闻、北美新闻、政策更新、深度新闻报道)。无需中断当前活动去手动切换文章,最大化利用碎片时间,高效获取信息,真正实现“一心多用”。

-2.jpg)