瑞信危机,引发全球金融危机?| AI Financial恒益投资

导读

瑞士信贷(credit Suisse)是一家享有166年历史的著名金融机构,其在金融行业的影响力和知名度可谓无出其右。然而,在2022年关于该机构濒临破产的传言却开始广泛传播,引起了广泛的关注和担忧。

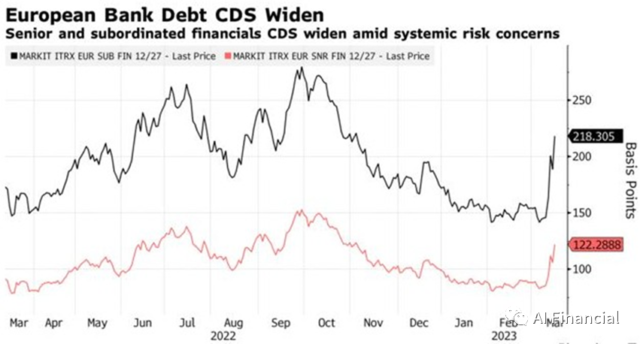

去年十月,瑞士信贷的信用违约掉期(CDS)指数大幅飙升,高达293个基点,引发了对其财务状况的担忧。值得注意的是,2008年金融危机中,CDS也是导致金融危机爆发的主要原因之一。当时,瑞士信贷的CDS指数接近于2008年雷曼兄弟破产时的水平。

— 广告 —

— 大洋海产 加拿大的急冻海鲜先锋 —

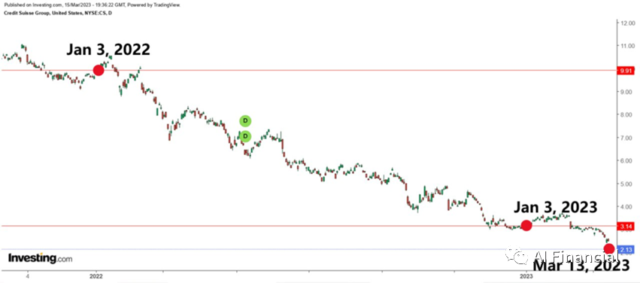

这一波动也反映在其股价上。在过去一年中,瑞士信贷(Symbol: CS)在美股市场的股价从10美元以上跌至3美元以下。今年,瑞士信贷又遭遇了财报计算缺陷和大股东Saudi National Bank停止注资的打击。这些因素导致3月15日的收盘股价又跌至2美元左右。作为百年大行的瑞信,比雷曼兄弟的资产管理规模更大、业务涉及面更广。当瑞信在危机环境下爆出了信用问题,会不会发生连锁反应,进而冲垮欧洲摇摇欲坠的信心,乃至波及到全球的金融呢?

讲座视频回放:https://youtu.be/VxoMvRpmVNI

- 瑞信的起源和发展

瑞士信贷总部,位于瑞士苏黎世,是欧洲乃至西方金融体系中重要的成员之一。其诞生也有着耐人寻味的故事:瑞信的创始人,阿尔弗里特·爱舍,被誉为“1892年铁路法的精神之父”。

爱舍于1856年与德国联合信贷银行联合创立了瑞士信贷机构,主要为瑞士铁路项目提供国内资金。爱舍创建瑞士信贷机构旨在募集300万股,但仅仅三天就售出了2.18亿股,可见人们对该机构的支持。瑞士信贷银行成立后,在瑞士经济发展中发挥了重要作用,帮助瑞士建立自己的货币体系、为企业家提供资金,并投资圣哥达铁路。该铁路于1882年将瑞士与欧洲铁路系统连接为一体,这对瑞士至关重要。此外,瑞士信贷银行还为瑞士电网建设提供资金。因此,瑞士信贷银行在早期对整个瑞士经济的支持具有决定性作用。

在一百多年的发展中,瑞信成为全球第五大财团和瑞士第二大银行。其业务覆盖多个领域,遍布全球。值得一提的是,瑞信早在1955年就与中国银行建立了合作关系,后在北京、上海设立代表处,参与了中国政府的债务发行、企业债券和股票上市等业务。然而,瑞信虽然有着漫长而辉煌的发展历程,但近年来也面临着一些挑战和困难。

二.瑞信破产危机及影响

2.1 原因

瑞信面临破产危机这一传闻逐渐加剧的原因之一,可以追溯到Greensill破产事件。

- 2021年Greensill破产危机

Greensill的创始人Lex Greensill在澳大利亚布里斯班北部的小城邦德堡长大,家里靠卖番薯、甘蔗和西瓜为生。经营农业业务常常面临现金流问题,尤其是卖出的货物收款延迟,会导致资金周转紧张。Lex Greensill自高中毕业开始,就发现供应链金融可以帮助解决这一问题。因此,他于2011年创立了Greensill Capital,专门提供供应链金融服务。供应链金融的本质就是为了给供应商提供短期垫钱支持,以确保正常运营。

— 广告 —

— 冰酒之王,柳泉酒庄 —

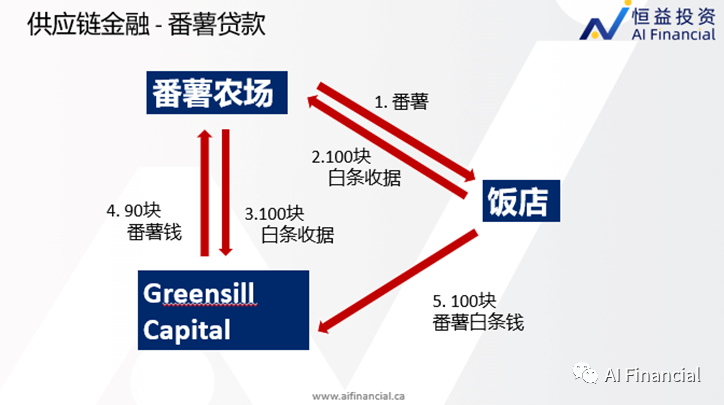

以Lex Greensill家庭的番薯农场为例,当番薯卖给饭店后,如果饭店不立即付款,番薯农场仍然需要资金来继续种植番薯。这时,Greensill Capital就提供资金支持,即番薯农场把未收到的100美元白条转给Greensill,请求Greensill现金支持90美元用于种植番薯。Greensill同意提供资金支持,并成为饭店100美元白条的债权人。一周后,饭店将100美元的番薯款项还给了Greensill。

供应链金融并不是一个新的概念,已有很多公司提供这项服务。然而,Greensill公司在此领域有其独特之处。

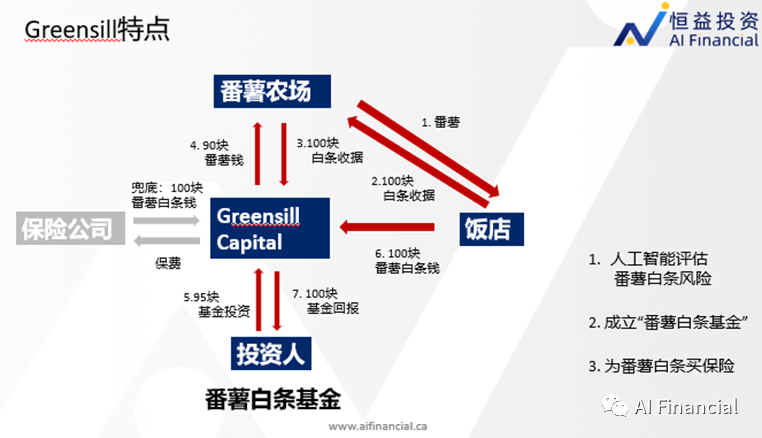

首先,Greensill公司宣称使用最新的科技和人工智能技术,可以更清晰地评估“番薯白条”的风险,更快速地了解饭店是否能够按时支付“番薯白条”的款项,从而确保Greensill公司能够按时收回资金。

其次,为了获得更多资金来承担更多的“番薯白条”,Greensill公司将整个Lex村的10家“番薯白条”放在一起,形成了一个“番薯白条基金”,并将其出售给投资人。例如,Greensill公司会告诉投资人,他们可以花费95美元购买“番薯白条”基金,未来可以获得100美元的回报,净赚5美元。这样,Greensill公司给番薯农场提供90美元的款项,从投资人那里收回95美元,可以从中赚取5美元的差价,也能承担更多的番薯白条。随后,当Greensill公司收回100美元的“番薯白条”欠款后,他们会将这100美元返还给投资人,而投资人则获得了5美元的收益。因为Greensill公司通常都能按时收回“番薯白条”。因此,风险相对较低,对投资人具有一定的吸引力。

为了增加基金的吸引力,Greensill还为这些“番薯白条”购买了保险,定期支付保费,以保证投资人的利益。如果出现饭店无法偿还白条的情况,保险公司将代替其支付给Greensill,从而保障投资人的收益。例如:假设饭店付不了100刀番薯钱,保险公司就会代饭店付给Greensill,也就是说,Greensill一定会付给投资人100刀。这让Greensill的“番薯白条基金”有了保证的5刀回报。

— 广告 —

— 轻松传媒活动策划 —

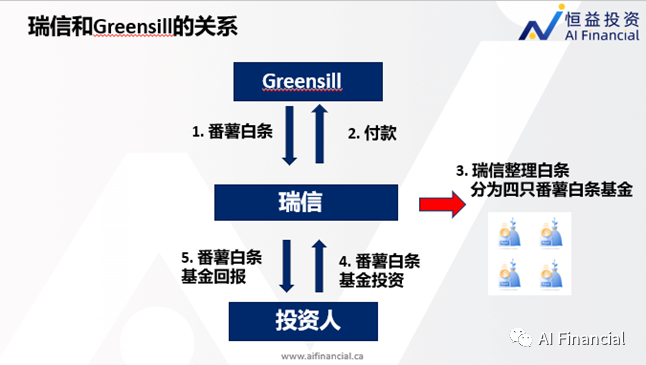

而瑞信就是负责将Greensill收集的“番薯白条”成立为基金并将其卖给投资人的公司。

从2017年4月开始,瑞信为Greensill整理了4个“番薯白条”基金 ,大概价值100亿美元。因为有保险公司的担保,瑞信将这些“番薯白条”基金的评级为最低风险级别,且提供了高于短期利率0.8%到1.5%的回报率,因此吸引了许多投资人。

从理论上来说,Greensill所采用的商业模式是可行的,而且形成了一个良性的闭环系统。在风险控制方面,Greensill也引入了保险公司为其打包的资产进行担保。但实际上这样的商业模式存在一些不为人知的漏洞。

首先,Greensill的白条收据主要来自有限且固定的几个大型农场。一旦这些农场出现问题,就会对Greensill的现金流造成较大影响。此外,Greensill不仅接受现有的“番薯白条“收据,即可在短期内收回款项,还预付了未来可能出售的番薯的款项,这增加了经营成本,并增加了收不回款项的风险。由此可见,Greensill正面临着潜在危机。而其中最迫切的危机,来自于保险公司。

保险公司发现,其员工越权批准了高额保险,用于保障Greensill可能无法收回的“番薯白条”。同时,保险公司还发现,Greensill的业务内也包括垫付未来可能售出的番薯的款项。此外,对于之前饭店无法还白条,Greensill要求保险公司索赔资金这一先例,进一步引发了保险公司对于Greensill存在不良风险的顾虑。

由于Greensill的经营方式风险太高。在2020年9月,之前为Greensill提供保险的保险公司,表示将来不再继续为Greensill提供保险,所有的保险都会在2021年3月到期。短期内,Greensill无法找到其他保险公司的合作伙伴,最终向法院申请破产。

这一事件,导致瑞信解散了总计价值100亿美元的“番薯白条”基金,并将投资款项归还给投资人。其中大约有74亿美元被追回。同时,瑞信同意为受影响的投资人免除手续费,仅这一决定,就使得损失了9400万美元。Greensill破产事件在财务层面上给瑞信带来了巨大的冲击。

- 2021年Archegos爆仓危机

在Greensill Capital事件发生之后,瑞信遭受了另一个打击——Archegos爆仓。

— 广告 —

— 如何在数字时代生存?全网数字营销助企业快速获客! —

2021年3月24日,Archegos基金的爆仓事件在华尔街掀起了巨大波澜。该基金的管理人Bill Hwang成为了人类历史上遭受最大个人投资者单日亏损记录的保持者。然而,瑞信作为Archegos的主要杠杆融资提供者,在Archegos的巨额亏损中也遭受了沉重打击。Bill Hwang是一位风险偏好较高的投机投资者,通常会使用五倍杠杆进行投资,并喜欢使用衍生工具来增加投注规模。他的持仓中有多家大型中概股,包括百度、唯品会、腾讯音乐,以及电子烟行业供应商雾芯科技和教育行业公司等。

然而,2021年3月的时候,随着中国政府整治教培市场、中概股退市危机以及电子烟禁售风波,这些因素重创了Bill Hwang的持股。同时,在利益落空的情况下,持有中概股的各大投行,比如高盛开始大量抛售这些股票,股价大跌,进一步恶化了爆仓事件。

Archegos的爆仓事件,最终不仅使得Bill Hwang身价归零并入狱,整个华尔街也因此蒙受了100亿美元的损失。瑞信因为向Archegos提供杠杆融资而承担了100亿美元中的大部分损失,达到55亿美元之高。

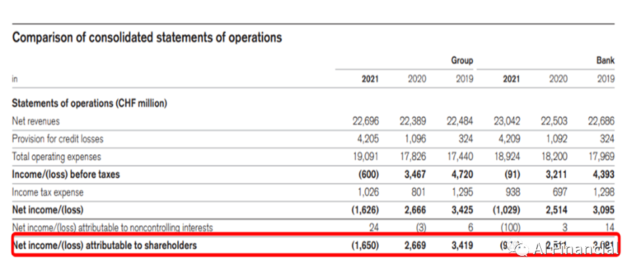

- 2021瑞士信贷亏损16.5亿瑞士法郎

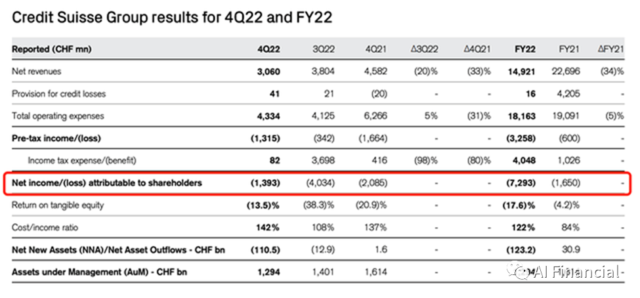

瑞信在风险管理方面表现不佳,未能有效控制与客户的风险暴露,使其陷入巨大风波。根据瑞信的2021的年度财务报表,经历过Archegos和Greensill事件,瑞信的全年税前归属于股东的净亏损高达16.5亿瑞士法郎。与2020年,26.69亿瑞士法郎的净利润相比较,全年下滑约161.67%

- 2022年瑞信洗钱丑闻

然而祸不单行,瑞信又爆出洗黑钱的丑闻。在2022年2月,瑞士信贷被瑞士联邦刑事法院(Federal Criminal Court)裁定有罪。起因是瑞信在一起涉及保加利亚贩毒团伙的历史案件中,没有能够制止客户洗钱。这一裁决使得瑞信成为瑞士历史上,第一家在刑事案件中被判定有罪的大型银行。

据报道,瑞信需支付200万瑞士法郎,约210万美元的罚款。同时,还需要向瑞士政府支付约1900万瑞郎,约2000万美元的赔偿,来填补因为监管漏洞,导致政府无法追回的洗钱金额。然而最严重的,并不是金额的赔偿,而是瑞信声誉和公信力的严重冲击。声誉是银行的“硬通货”,随着一波接一波的丑闻被爆出,瑞信在投资者心中的权威和声誉一落千丈。

— 视频广告:请点击订阅按钮关注我们 —

— 数字商家,轻松黄页 – 多伦多最全面的分类广告平台,提升企业GOOGLE排名 —

- 2022瑞士信贷亏损73亿瑞士法郎

瑞信的萎靡不振,在其2022年度财报中得到了反映。2022年度亏损达到近73亿瑞士法郎,是2021年亏损的4.4倍,也可谓是金融危机以来最为惨淡的一年。

值得一提的是,今年瑞士信贷推迟了2022年度报表的发布,原因是SEC在最后一刻指出报表存在问题。最近的新闻也证实了,瑞信的2021和2022年度财务报告过程中存在重大缺陷,面临着巨大的问题。

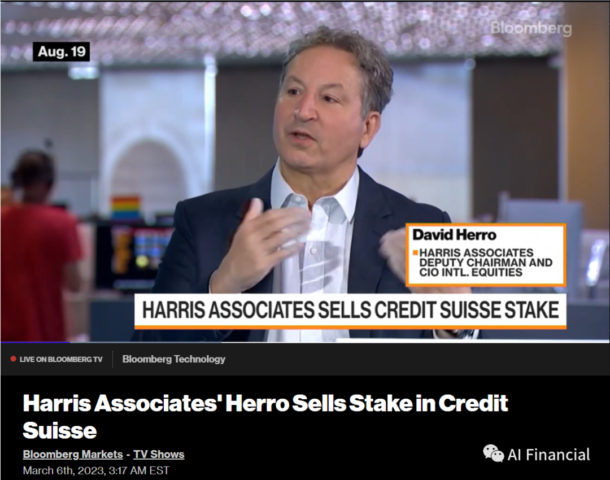

2023年3月5日,瑞信长期大股东Harris的退出又给瑞信带来了另一大重创。Harris Associates的CEO Herro曾是瑞信的坚定支持者之一,但最近接受采访时表示,瑞信的未来充满不确定性。

自去年10月起,Harris逐渐减持瑞信的股份,最终完成了全部清仓。Herro还指出:“我们有很多其他投资选择。不断攀升的利率意味着,许多欧洲金融行业,或将拥有更强的盈利能力。在该行业其他公司,正在创造资本的时候,为什么要去投资那些正在烧钱的东西呢?” 。Harris的退出让沙特国家银行(Saudi National Bank)成为了瑞信最大的投资者。

然而,就在3月15日,沙特国家银行则表示不会再为瑞信提供财务援助。总的来说,瑞信集团在这近两年来遭受了Archegos爆仓危机,Greensill破产,洗钱丑闻和最大股东撤资等接二连三的风波,使得投资者对瑞信的资产质量与流动性十分担忧。

2.2 瑞信危机对市场的影响

瑞信危机是否会引发全球金融危机的疑虑一度引发了市场的关注。然而,我们认为这种担忧是不必要的。下面我们将分析瑞信危机对欧洲市场和北美市场的影响。

- 对欧洲市场的影响

首先,我们要看到瑞信危机对欧洲金融体系的潜在影响:瑞信危机可能引发投资者对欧洲银行的恐慌,导致资金挤兑的情况出现。

举例来说,假设一个投资者,在瑞信存了100万元,因为担心瑞信的财务状况和声誉,选择撤回资金,那么对瑞信的影响可能不会太大。但是,如果许多投资者,都像这位投资者一样撤资,那么瑞信的资金流动性将会大大降低。可能导致瑞信无法满足其他客户的提款需求,从而引发投资者的恐慌情绪。从瑞信一家银行开始,投资者开始对整个欧洲的银行系统产生怀疑。

这一趋势,也明显地体现在欧洲银行上涨的CDS上,银行信用违约掉期(Credit Default Swaps,CDS)的升高意味着银行的风险程度加大,这将导致投资者对银行的信任程度降低。瑞信危机会进一步加剧,欧洲银行的不确定性和短期波动性。

然而,这种影响将非常有限。尽管瑞信在欧洲市场具有一定份额,但瑞信的问题主要是由于自身的风险管理和监管合规方面的失败所致。此外,欧洲央行已经采取了多项措施来保障金融系统的稳定性,包括提供流动性支持和强化监管。瑞士国家银行已经表示愿意为瑞信提供资金支持,这也使得瑞信的股价在3月16日反弹了17%。因此,虽然瑞信危机可能会对欧洲市场产生一定影响,但不太可能引发欧洲整体性的金融危机。

- 对美国市场的影响

正如之前所提到的,瑞信危机虽然不会引发欧洲金融危机,但它确实会对欧洲市场产生短期波动。当投资者感觉到欧洲市场不稳定时,他们会把资金投向更安全的地方,例如美国市场。当大量资金流出欧洲市场后,会流入美国市场,加速美国经济发展。

此外,欧洲银行业的困境,对于美国金融机构而言,也是一个重大机遇。由于欧洲银行业的困境,一些欧洲金融机构可能会被迫出售资产以抵债,这为美国金融机构提供了并购机会。

例如,在2012年,荷兰银行因欧债危机和房地产市场泡沫等问题陷入困境,只能出售部分业务来偿还债务。与此同时,美国金融巨头JP摩根则在积极扩大其在全球金融市场中的份额。在这种情况下,JP摩根看到了机会,并收购了荷兰银行的商业银行部门。这笔交易让JP摩根在欧洲金融市场上扩大了业务范围,进一步增强了美国金融机构在全球金融市场中的地位。因此,欧洲银行业的困境为美国金融机构带来了不少扩大市场的机会。

三. 瑞信事件启示

综观欧洲金融市场,虽然波动性带来了更多不确定性,但这对美国市场而言却是一大利好。在此背景下,美国成为全球避险资产的首选流向。除瑞信危机外,欧洲还面临着战争、能源危机、高通胀和汇率等多个问题,这暴露了欧洲金融体系的脆弱性和不稳定性。相对而言,美国作为全球最大的经济体,其经济更加健康和稳健。

尽管华尔街的三家银行——Silicon Valley Bank, Signature Bank和Silvergate Bank——相继宣布倒闭,引发了一些投资者对美国市场不稳定的担忧。然而,这三家银行的倒闭恰恰代表着美联储在积极应对行业泡沫。这三家银行分别代表着高科技、房地产和数字货币三个不同的产业。美联储采取快速加息的措施,旨在刺破行业泡沫。从股市表现来看,尽管这三家银行的接连倒闭引发了一些恐慌,但整体股市并未受到影响。三大指数仍然保持上涨态势。美联储刺破行业泡沫的举措并没有引发市场剧烈震荡,这正是美国金融系统完善的体现。

美国作为世界经济的中心和引领者,一直是投资者的重要选择。美国市场的强大实力和稳定性使其成为全球资本市场的避风港。在当前全球经济面临诸多不确定性的背景下,将投资重心放在美国市场上是一种非常明智的选择。投资者也需要认识到市场风险和机会的并存,需要在投资过程中合理配置资产,选择具有较好盈利潜力的投资标的,以实现长期的投资收益。

【公司介绍】AI Financial 恒益投资是一家人工智能驱动的金融投资公司,主营投资贷款Investment Loan,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。更多信息:https://www.aifinancial.ca/zh/

轻松加拿大网站文章连续朗读功能:所见既所闻--可以在通勤(开车、公交)、做家务(做饭、清洁)、锻炼身体等场景下,连续收听多篇相关文章(如社区新闻、加国新闻、北美新闻、政策更新、深度新闻报道)。无需中断当前活动去手动切换文章,最大化利用碎片时间,高效获取信息,真正实现“一心多用”。

-2.jpg)