穿越金融海啸的伯克希尔 | AI Financial恒益投资

2022年,可能是众多投资者经历过最动荡的一年。2022年,全球各个国家,总共经历了有近300次加息,美联储加息425个基点,并且,欧洲央行也创纪录地加息250个基点。从股市来看,全球股市市值蒸发了14万亿美元。相当于中国2019年一整年的GDP。这组数据可谓是惊心动魄。

全球金融市场震荡,对于各大公司来说都是一个挑战。瑞士信贷被UBS瑞银收购,硅谷银行破产的消息引发了广泛的关注。多家银行和企业,在央行加息和经济下滑的双重夹击下,举步难行,甚至走向破产。

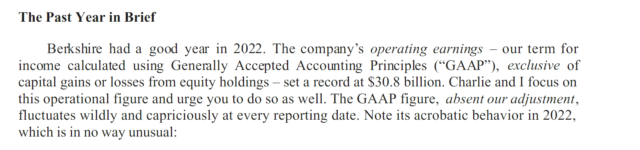

而由沃伦巴菲特所创办的伯克希尔,却能一次次穿越金融风暴,屹立不倒并稳步增长。前一段巴菲特发布了2023年致股东信。信中表示,在2022年中公司的营业利润高达308亿美元,创下了历史新高。同时巴菲特在致股东信里提出,预计在未来几十年里,利润将显著增加。

那么,为什么同样是有着庞大规模的知名金融公司,却存在如此巨大的差异?这背后的原因究竟是为什么?同时,作为投资者,该持有怎么样的理念和投资策略,才能在震荡的市场中赚钱?

完整讲座视频:https://youtu.be/FfWCCUSr-rI

从股市发展对比投资和投机

股市作为金融市场中最具代表性的部分,对于公司的发展至关重要,因为它反映出市场对公司的信心和期望。接下来,我们将从股票市场的角度探讨伯克希尔公司为何能在多次金融海啸中安然度过,而最近遭受暴雷的瑞信和硅谷银行却未能幸免于市场波动的原因。

首先来看下最近闹得满城风雨的瑞信。瑞信是一家典型的以投机为策略的投资公司。瑞信所投资的Greensill和Archegos基金本身的盈利模式就有着很大的隐患和风险。然而,为了追求高回报,瑞信公司忽略了Greensill和Archegos基金是否具备内在价值的事实。

瑞信的投资策略的风险很大,瑞信的股价也因此呈现出大起大落的波动。上图为瑞信自1996年至今的股市走势。可以清楚的看出,瑞信没有明显的增长趋势,整体的波动幅度更大,频率更多。短期内虽有高回报,但长期来看往往无法稳健增长。

— 广告 —

— 冰酒之王,柳泉酒庄 —

对比之下,伯克希尔投资是一家著名的价值投资公司,以长期投资为主要策略。其创始人沃伦·巴菲特是一位价值投资的大师,他关注的是公司的内在价值,他热衷于选择有长期增长潜力的公司进行投资。巴菲特长期坚持这种投资理念,获得了丰厚的回报。伯克希尔的股价也因此得到了稳健的上涨,虽然短期内可能会受到市场波动的影响,但长期来看,股价的走势呈现出稳健的上涨趋势。上图是伯克希尔从1996至今的股价走势。尽管伯克希尔经历过一些波动,但总体上呈现出稳步上涨的趋势。

值得一提的是,伯克希尔长期的股价有着近45度角的增长趋势。有这种特征的股票称为“楼梯股” 这就好比装修师傅把楼梯修成45度或者接近45度的形状,因为这是最稳定的形态。因此,有这种特征的股票往往稳步上涨,收益稳定。

总之,投资者的股价走势通常比投机者更加稳健,而投机者的股价走势则更加波动。虽然投机者在投机过程中可以赚取非常可观的利润,但最终能留在口袋里的钱并不一定多。而投资,就算市场波动的情况下也更加稳健和耐受。然而,往往最终留在口袋里的钱才是最重要的。

从风险水平对比投资和投机

除了股价走势,风险控制也是衡量投资和投机的一个重要因素。

- 硅谷银行

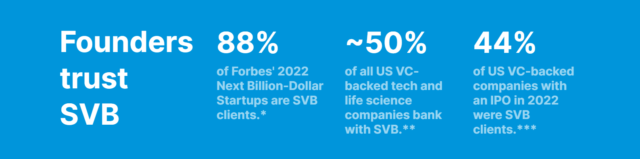

以最近倒闭的硅谷银行为例,来探讨投机所潜藏的高风险。硅谷银行(silicon Valley Bank),是一家为硅谷的创业公司提供业务服务的银行。大型银行觉得创业公司钱来得快,但是风险也很大,因此不愿为这些公司提供贷款服务。于是,硅谷银行就大胆地抓住了创业公司的市场。

根据硅谷银行官网的数据来看, 其业务范围包含了大约50%的科技和生命科学初创公司。这些初创公司有一大特点,那就是发展快,风险高。2021年,全球经历了新冠疫情,美联储通过降低利息和大量印钞的手段,来帮助美国人度过疫情低迷期。这导致了美元的供应量,大幅加大。于是,手里有钱的投资者便把凭空多出来的钱,投到了高收益的初创公司里面去,也就是硅谷银行的客户。初创公司拿到投资,钱自然也就存在了银行里。因此导致了大量的资金进入了硅谷银行的口袋。

这个时候,硅谷银行就开始思考如何让钱生钱。银行的赚钱模式通常两种,一种是通过贷款赚取利息。另一种则是通过投资获得收益。而硅谷银行选择了投资30年到期的长期债券。

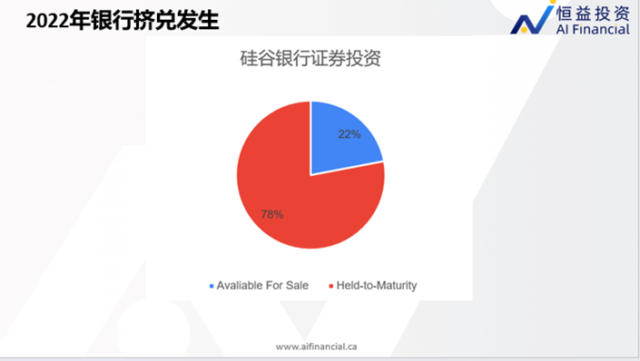

硅谷银行为什么选择投资长期债券?因为在疫情刚开始的2020年,两年期债券的利率只有0.2%,基本等于零;而30年的债券收益率大概有1.5%。于是,硅谷银行为了贪图这多出1.3%的利率,投资了30年的长期债。也就是这一决策,给硅谷银行带来了巨大的风险。长期债券和市场的利率是息息相关的, 市场利率越高,债券的价格越低,风险越大。只可惜,到了2022年美联储开始全面加息,硅谷银行持有的债券价值,也随着市场利率的升高开始缩水。硅谷银行总共持有的1000多亿债券,亏损高达150亿,下降15%。

— 广告 —

— 轻松传媒活动策划 —

而且值得一提的是,硅谷银行大概有78%,也就是总资产的四分之三都被套在债券里。这时,硅谷银行还存着侥幸心理,本想靠着源源不断的储户存款,来帮助银行度过难关。可惜祸不单行,2022年的加息导致,初创科技公司的运营成本增加,现金流开始吃紧。同时加息导致整个金融市场动荡,科技公司股票更是被挤泡沫的重灾区,股价下跌。这些科技公司情况非常不乐观。为了减少支出,大型科技公司都在大批量的裁员,更别说那些小型的初创科技公司。于是,这些初创公司,不仅不把钱存入银行,反而,开始大量地从银行储蓄账户里拿钱,来应对公司的流动性问题。

这个时候,挤兑就发生了。硅谷银行不得不变卖资产来满足储户的提款需求。于是,在2023年3月8日,硅谷银行宣布,将出售自己持有的210亿美元的债券,同时,将要发行新的股票来融资。这一举动,进一步加剧了市场的恐慌和挤兑行为。仅仅一天之内,硅谷银行的客户就试图从银行中取走420亿美元,约银行总资产的四分之一。在3月9日当天,硅谷银行的股票开始断崖般的下跌,跌幅超过60%。就这样,这家全美第16大的银行——硅谷银行在48小时内倒闭了。

硅谷银行在风险控制上有哪些问题?最大的问题就是,硅谷银行面对的客户为初创公司。这些公司因为太新,不确定性很高,所以本身就很容易遇到无法向银行偿还贷款,或者因经营状况需要从银行取钱周转的情况,因此,硅谷银行的流动性风险本来就高于传统银行。在已知如此高风险的情况下,硅谷银行依然没有选择做其他动作,尽可能减少风险,反而为了高收益购买了长期债券,又一次增大了自身风险。这种投机行为,最终导致了硅谷银行走向破产。

- 伯克希尔

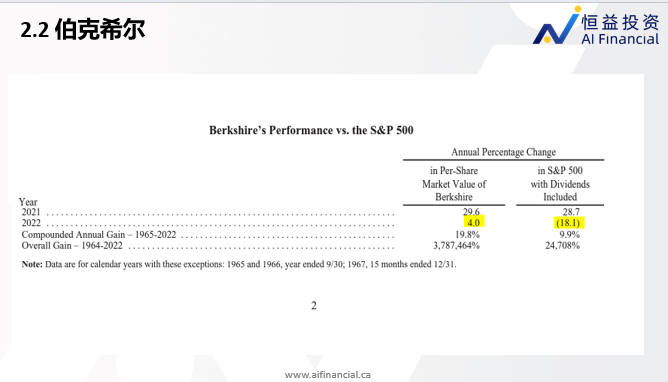

而伯克希尔却能够在金融风暴中稳定增长,屹立不倒。伯克希尔稳健的风险管理策略,起到了重要作用。2022年S&P500指数下跌约18.1%,但伯克希尔却依然有4%左右的收益。在充满不确定的2022年里,伯克希尔跑赢S&P500指数约22%。

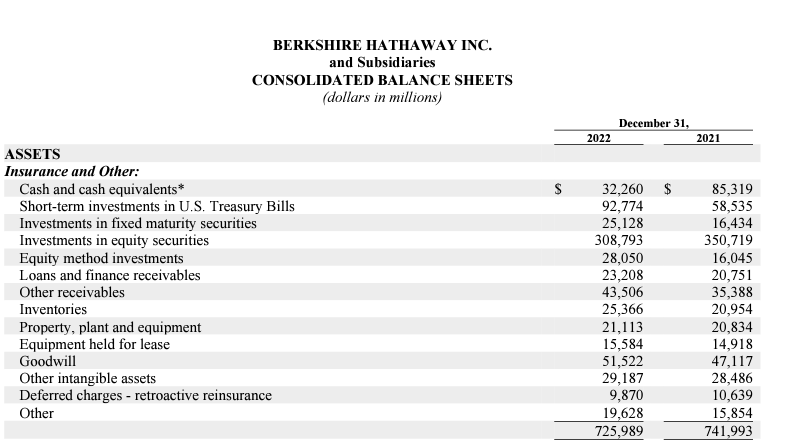

同样面临2021年的低利率环境,巴菲特还展示了,如何在低利率环境下管理金融公司。巴菲特认为,长期债券提供的是糟糕的风险和收益回报,因此他决定不去购买1% 或2% 的长期国债,而不是像硅谷银行,为了1.5%的收益,买入长期债券。虽然伯克希尔放弃了一些可能有的利息收入,但避免了实际的巨大的债券亏损。伯克希尔公司一直以来持有的是短期债券,而且持仓占比仅占总资产的1.8%,在不断加息的市场,短期债券的亏损比长期债券低得多。因此,在2022年债券类投资中,硅谷银行大幅亏损15%。 相比之下,伯克希尔所持的债券类投资仅下降了0.18%。

同时,伯克希尔还通过保险公司的浮存金,来规避掉资金流动性问题。伯克希尔的保险部门拥有庞大的资本基础,可以利用这些浮存金进行这些投资。浮存金呢,其实就是客户向保险公司所缴纳的保费—— 这些资金不属于伯克希尔,但伯克希尔可以用这笔钱进行配置,无论是配置债券、股票现金等金融产品。与此同时,保险客户不能随时要求支付,不能像银行存款人可以在一瞬间提取现金,除非他们进行有效的索赔。只要保险公司赚到的保费能够覆盖它们未来可能的支出,那么浮存金的成本就是零。即使保险公司可能因为赔付造成一些损失,但其风险通常比银行贷款的风险更小,而且成本更低。

— 广告 —

— 如何在数字时代生存?全网数字营销助企业快速获客! —

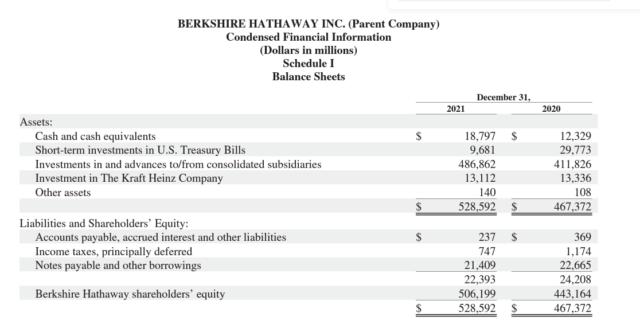

根据2021年伯克希尔·哈撒韦公司(Berkshire Hathaway)的年度财报,仅旗下的保险公司,2021年度的总资产约$7420亿,所持有现金和现金等价物为853亿,占总资产的11.5%。虽然,2022年度经历了市场震荡,伯克希尔的现金和等价物余额比2021年底有所减少,但依然具备非常强大的资本实力。

伯克希尔通过避免购买长期债券,善于利用保险浮存金,和保持充足的资金储备成功地进行了风险管理。

从硅谷银行和伯克希尔的例子,不难看出,投机者往往对风险管理的认知不够,就像硅谷银行一味地认为,做创业公司的业务高风险,一定可以带来高回报,其实不然。而投资者却能正确地评估风险,往往带来积极的收益。

从投资理念对比投资和投机

- 瑞信

投资和投机在投资理念方面存在截然不同的差别。以已经没落的瑞信为例来探讨一下投机者的投资理念。先前,由于Greensill的破产、Archegos基金的爆雷、以及洗钱等一系列风波,瑞信备受影响,难以前行。虽然在3月13日的周一,瑞士央行已经表示愿意提供资金支持,但这家拥有百年历史的投资银行最终未能挺过一周,被瑞银收购。

基于常理,国家投入庞大资金以兜底,因此瑞信不应当在如此短暂的时间内消失。然而,为何仅仅几天之后,瑞士央行的兜底就毫无作用,市场仍要求瑞信死呢?这其中涉及几家大型银行发挥了关键性作用。尤其是美国高盛和花旗为代表的“犹太金融集团”,在3月13号那周的周末对待瑞信的动作,是要求瑞信提供100%的保证与结算。为什么这几大投行会下如此狠手。这要从历史说起了。

二战爆发前后,欧洲大规模的反犹浪潮达到鼎盛。那些手里握着很多钱的犹太人看此情形,纷纷想要转移资产。而瑞士的银行号称是世界上最安全的银行,以其严格的保密制度而闻名,所以大量犹太人的钱,就转移到了瑞士。为了吸引更多犹太人的资金,瑞士信贷在二战前后采用匿名账户的方式,积极吸纳犹太人的财富。表面上看,瑞士作为一个中立国家,并没有任何政治倾向,并帮助了犹太人把钱放到安全的地方。可事实上,瑞信私底下还在协助希特勒进行洗钱,帮助希特勒,把通过战争掠夺来的各国财富的黑钱洗白。瑞信可以说是二战时期洗黑钱重要的中间商了。

虽然瑞士信贷看似在帮助犹太人,但当犹太人在战争结束后,试图要求取回存款时,却面临着巨大的困难。由于犹太人储户死亡或者无法证明身份,这时,瑞士信贷严格的保密制度要求必须本人取款,所以,许多犹太人的存款无法取出,仍然滞留在瑞士信贷中,形成了大量的“二战僵尸账户”。瑞士信贷在此期间,从犹太财富中分得了一块大蛋糕。犹太人和瑞士信贷的仇,自此埋下。这也是为什么,瑞信遭遇危机之后,瑞士央行刚把瑞信推进ICU抢救,犹太人就一脚把快断气的瑞信,彻底踩死了。

瑞信的保密制度本是银行系统的一大特点,而瑞信,却没有能保持初衷并善用这样的特点,来吸引客户拓展更大的业务,反而接连不断的洗黑钱使得名誉蒙羞,一步步走向没落。这就是投机者为了收益,而不择手段的所带来的后果。

- 伯克希尔

反观,伯克希尔的经营理念也是公司成功的重要因素。伯克希尔高度重视公司理念和价值观。比如,巴菲特曾有句名言,“没有人靠押注自己的国家崩溃,而获得巨大成功的”。

2008年金融危机之时,整个市场极度悲观,许多企业面临了破产,或者经营不善的危机。巴菲特选择向许多企业注资,大量购买富国银行、高盛等金融公司的股票来拯救金融市场。

2011年,标普下调了美国的主权信用评级,这是一个世纪以来,美国主权信用第一次受到了最直接的挑战。美国主权信用评级听起来十分专业,实际上和我们的信用分数一样,只不过用来评估美国政府,是否能够偿还美国国家债务的信用评分。也就意味着2011年的时候,标普对美国政府的信心下降。但是,巴菲特第一时间表示,对标普的评级做法感到不能理解,巴菲特个人愿意给美国授予4A评级,并且巴菲特旗下公司持有的,400亿美元的短期美国国债不会抛售。巴菲特也经常批评当局的各种不当政策,包括教育、银行监管、税收制度、财政政策等。虽然巴菲特对政治不感兴趣,但他时刻关注美国的命运,并强力支持美国的发展。

![]()

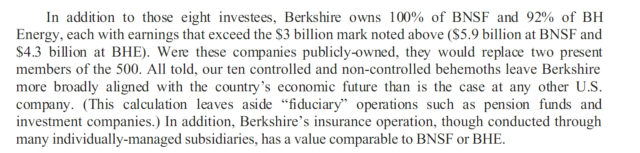

在伯克希尔的经营策略中,巴菲特也十分注重实业投资,投资了大量资金来支持美国的基础设施建设,例如铁路和公路等。在2023年的巴菲特致股东信中,伯克希尔持有伯灵顿北圣太菲铁路运输公司(简称伯灵顿北,BNSF)100%的股份,其收益高达59亿美元。巴菲特所投资的实业不仅创造了就业机会,也促进了美国经济的增长和发展。

总的来说,伯克希尔哈撒韦公司注重公司理念和价值,并且通过投资和合作推动美国经济的长期稳定发展。相反,瑞信集团在投资理念方面偏离了初衷,其获利的追求,导致其对公司价值观和社会责任的忽视。这也是投资和投机在理念上的本质区别。

事件启示

总之,伯克希尔在金融市场中的成功,不仅得益于其卓越的投资理念策略,也离不开稳定的风险管理,这些因素共同作用,使得伯克希尔能够在金融风暴中稳步前行,取得长期的业绩和回报。

最后借用巴菲特的一句名言:“希望你不要认为,自己拥有的股票仅仅是一个,价格每天都在变动的凭证,而且一旦某种经济事件,或政治事件使你紧张不安,就会选择抛售。相反,我希望你将自己想像成为企业的所有者之一,对这家企业你愿意无限期的投资,就像你与家庭成员,合伙拥有的一个农场或一套公寓。”

那么作为普通投资者,如果使用投机策略,很容易被市场情绪波动所影响,导致投资风险高且不稳定。而长期稳健的投资策略,则能够获得长期可靠的回报,并且在市场波动时也更加稳健。因此,长期稳健的价值投资策略是更加适合投资人的选择。

【公司介绍】

AI Financial 恒益投资是一家人工智能驱动的金融投资公司,主营投资贷款Investment Loan,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。

轻松加拿大网站文章连续朗读功能:所见既所闻--可以在通勤(开车、公交)、做家务(做饭、清洁)、锻炼身体等场景下,连续收听多篇相关文章(如社区新闻、加国新闻、北美新闻、政策更新、深度新闻报道)。无需中断当前活动去手动切换文章,最大化利用碎片时间,高效获取信息,真正实现“一心多用”。

-2.jpg)