独家解读:美债背后的玩家揭秘 | AI Financial恒益投资

前言

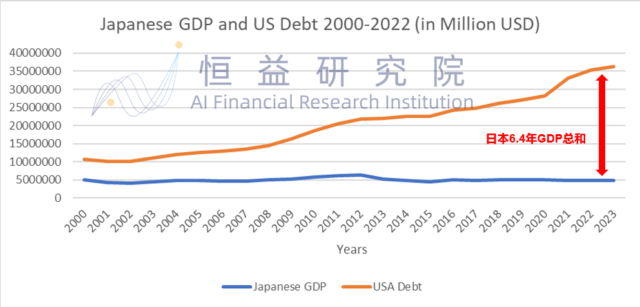

2023年1月19日,美国触及债务上限314万亿美元,这个数字已经达到了日本6.4年年的GDP总和,最终导致债务上限危机,

国会内部就联邦政府支出和美国政府累积的国债持续进行政治讨论。美国财政部长珍妮特·耶伦开始制定临时“非常措施”。直到2023年5月31日晚,美国众议院才投票通过关于联邦政府债务上限和预算的法案。两天后美国总统拜登签署法案,债务上限危机才算结束。这是美国63年以来第82次上调债务上限,平均每年提升债务上限1.3次,在经济和政治领域中,债务上限是一个备受关注的话题。但是,对于许多人来说,这个概念仍然是个谜。美债上限中的美债到底是什么,他为什么会被设置一个上限,本次讲座我们就来深入探讨一下关于美债的问题

美债上限

债务上限的概念,历史背景与目的

债务上限是指一个政府可以去借的钱的上限。换句话说,它是政府可以借入的最大金额。债务上限由国会设定,这意味着只有国会批准,才能增加政府的借款额度。当政府的债务到达这个上限且没有行动的话,美国财政部的钱很快就会被花光,到时候美国可能会面临还不了钱给国债投资人的情况,这样会导致投资人对美国国债失去信心,同时美国也必须开始通过削减支出、增加税收等方式,也就是少花钱多挣钱的方式来还投资人的钱。对于美国来说,他们肯定不希望这种事情的发生,他们希望自己拥有良好的形象,同时也不希望自己节衣缩食,信用降低导致市场动荡,老百姓跟着吃苦。

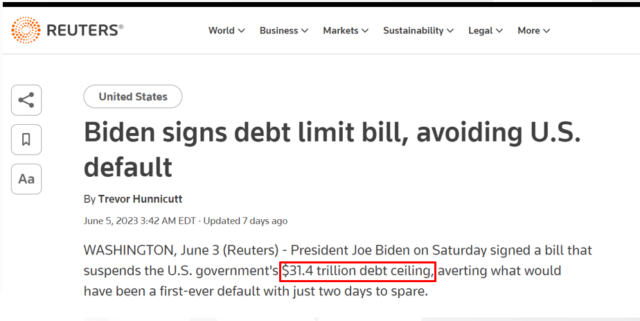

美国非常不希望债务违约,白宫自己的政府官网都预测,如果美国的债务违约如果持超过4个星期,美国股市将暴跌45%,失业人数将超过800万。

调整美债上限主要有两个目的。首先,提高债务上限可以使政府有更多的空间来满足其财政需求。这是必要的,因为政府的财政需求通常是动态变化的。例如,在经济衰退或金融危机期间,政府可能需要增加支出来刺激经济或稳定金融市场。在这种情况下,如果债务上限过低,可能会限制政府的行动。

其次,调整债务上限也是一个政治决策的过程。通常,提高债务上限需要国会的批准,这为立法者提供了一个机会,让他们能够对政府的财政政策进行审查和讨论。在这个过程中,不同的政治派别可以提出他们的观点和建议,这有助于促进公开透明的政策制定过程。

全球经济影响

首先,由于美元是全球储备货币,美国的财政决策直接影响全球的金融稳定。如果美国无法提高其债务上限,可能会导致政府还不上投资者的钱了,这可能会引发全球金融市场的动荡。

其次,美国债券是全球投资者的重要投资工具。如果债务上限的不确定性增加,可能会导致投资者对美国债券的信心下降,全世界的投资者会觉得美国不再是那么的可靠,然后把钱全部从美国的股市债市中取出来转投别的国家。

另一方面,如果美国成功提高了其债务上限,那么政府将能够继续其计划的支出,这可能会对全球经济产生积极影响。例如,例如,美国增加支出可能会增加他从其他国家的进口,比如美国如果需要美元的话就可以发债,发债就可以换取更多的现金,然后去进口德国的汽车,这样就相当于让德国人挣到了更多的钱,从而帮助了德国的经济。同理,美国还可以从法国买,从日本买,从西班牙买。通过这种方式,美债上限的提升间接的提振了全球经济。

总的来说,美债上限的调整是一个重要的决策,不仅对美国国内经济有重大影响,也会对全球经济产生深远的影响。因此,全球的政策制定者、投资者和市场观察者都需要密切关注这一问题。

美国国债的背后玩家

上文中,介绍完美国债务上限危机,以及为什么美国政府会因为国债上限问题吵的不可开交,可能会有很多人疑问了,美国国债真的有那么重要吗?发债发债,不就是政府向别人借钱吗?为什么一个欠条会对世界产生这么大影响?这就不得不提他们背后的两个超级玩家,美元与美联储。

美元的世界货币地位

首先,我们要明白一个结论,那就是全世界会想购买和交易美债,其中一个重要的原因就是因为在美债到期的时候美国政府会用稳定的美元进行结算。

美元世界货币的开始

如果想了解美元的世界货币性质是怎么来的,我们需要把时间拨回二战,英国在这两场大战中损失惨重,并且消耗了巨大的金钱,因为没人知道战争的走向,谁都不敢用货币进行交易,所以消耗的巨大金钱都是实打实的黄金。

所以当时英国为了支撑打仗,都是用黄金对外购买大量物资、军备。而英国当时主要跟谁购买的呢?自然就是在一战和二战中大发战争财的美国。当时在二战中欧洲被打成一片废墟,自然没有多余的精力去生产武器、物资、军备。但隔着大西洋的美国,本土完全没有被战火侵袭,美国可以非常安全的开足马力生产大量战争机器、武器、物资、军备,并把这些物资卖给欧洲,大发战争财。后来即使美国介入战争,其本土依然没有受到任何战火侵袭,可以安全无忧的全力生产战争物资。

美国就这样,完成了欧洲财富的转移,一夜成为世界的中心。

到第二次世界大战结束时,全世界三分之二的黄金掌握在美国人手中。并且这个数字还持续增长,到1948年时,美国官方黄金储备高达21,682吨,占世界各国官方黄金储备的74.5%,也就是高达3/4。

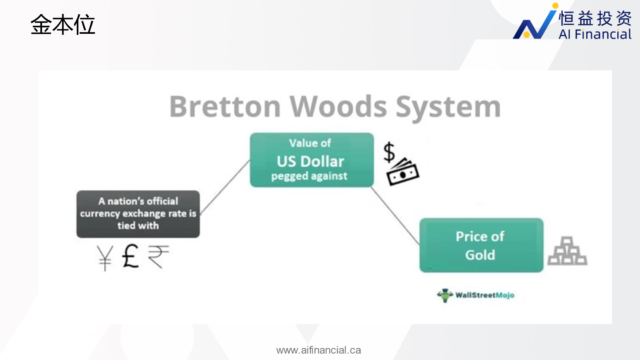

成为世界老大的美国希望重新构建新的世界秩序,于是美国召集各个国家齐聚布林顿森林公园,签署了著名的布林顿森林体系,也就是后来被我们熟知的美元与黄金挂钩,其他货币与美元挂钩的金本位体系。

当时美国提出的金本位方案是:用35美元兑换1盎司黄金,这个兑换比例是固定不变,任何人去当时的美国银行,都可以用35美元丢换1盎司黄金。

这使得美元的价值如黄金一样坚挺,因为这样的性质,美元也成为了“美金”。

但布雷顿森林体系本身的弊端显著,它在1944年建立后,最终还是在1971年崩塌,历时27年。因为美国经济在二战之后快速增长,美元发行规模也相应地出现了快速增长,但黄金增长非常有限,也就是说美元的增长远远超出了黄金的增长。因此,美元应当相对于黄金贬值,但是布雷顿森林体系又要求美元必须保持稳定与坚挺。这两个是相互矛盾的。

同时,随着美国和美元的地位不断提高,世界上大部分的交易都使用美元结算,这使得美元和世界经济也挂上了勾。随着时间的推移,金本位越来越承受不住全球经济的发展,所以,这时,布雷顿体系的弊端也逐渐被放大。终于在1971年的时候,布林顿森林体系崩塌。

没有了黄金的枷锁,美元的发行变得更加灵活,但是为了保证美元的霸主地位,美元需要一个锚定点。1974年,通过各种谈判周旋和战争手段,美国为美元找到了这个新的锚定点,那就是现代工业的血液–石油。由于整个中东石油产出国都用美元来结算石油,这实际上就意味着全世界其他所有国家想要购买石油,都得用美元去买。而想要获取美元,就需要付出自己的劳动果实去换美元。这就是代替了布林顿森林体系的石油–美金体系。

在金本位之后,美元不再和锚定物价格持续挂钩,那么美元是如何保持自己的领先地位的呢?这就不得不提美债背后的第二个重要角色–美联储

世界货币的央行–美联储

如上文所说与金本位不同的是,在金本位之后,美元的发行就没有了锚定物储量的限制。新的发行依据从黄金变成了担保资产也就是贵金属,有价证券和商业汇票。这句话用人话讲就是社会上所有的人创造的财富总和。

这时候,美元的央行–美联储就担任起了发行货币的重任,美联储本身并没有货币的印钞权,印钞权掌握在美国财政部的手上,每次需要印钞时,美联储都需要提前准备好担保资产,简单举例来讲这个流程,当一个人想建一栋房子向银行借了100万,银行以这个即将建好的房子作抵押借给了他100万,并要求他在11年内还清100万本金加10万的利息,每年还10万,然后将这个借条以105万的价格挂出去卖以换取现金,而这个借条的最终买方就是美联储,美联储将这个价值105万的借条给财政部,财政部把对应这个借条的这些美元交给美联储,美联储再用这些印的钱去市场上找新的借条买入,也就是说社会上有多少债务,就有多少的美元。这种形式保证了每一分的美元都有他对应的社会财富。

而美国国债在其中扮演了一个什么样子的角色呢?国债可以说是这套美元体系的调节剂。

我们先要明确他的最基础作用,筹集政府开支,政府没有钱了怎么办?就只能去借钱,打的借条就是国债。

财政部会找美联储借钱,美联储将钱给予财政部,并拿到国债,然后美联储把这些国债开放给所有的投资者,拍卖这些欠条,对象包括美国国内的居民和其他国家政府,当投资者买完这些国债后,美元会回流回美国而拿到国债的投资者们也可以随意交易这些债券在另一侧财政部拿着这些钱通过12家商业银行购买各种投资,比如国防,教育,医疗等,而银行将这些钱投资进市场,这些钱就这样流通到了全世界国会有什么用?国会主要是给财政部一个额度,这也就是我们说的债务上限,额度不够用了,还需要再拿钱,那就要征求国会的同意才可以。简而言之,就是代表美国政府的财政部打的借条就是国债。

对美国内部来说,每当经济低落的时候,市场上没人愿意借钱,而且很多时候想花钱都花不出去,美联储就没有借条可以买,没法讲钱流通进市场。这时候美联储就会选择购买政府的借条–也就是国债,让美国政府帮忙花钱,比如建造公路和桥梁啊,砸钱办教育啊,这不仅会创造就业机会,还可以提高生产率和经济效率。同时也助于提高人民的生活水平,并在长期内支持经济增长。简单的来说就是当市场不景气的时候,政府借大家的花不出去的钱替你花以刺激供求关系,以达到活跃市场的目的。

同时,美联储也在使用国债来实行量化宽松的政策,当美联储觉得市场差的时候,它会购买国债。这会让银行手里有更多钱,使它们更愿意发放贷款,更多的人有钱去消费,去创造价值,就会创造更多财富,岗位,和价值,刺激经济变好。

而对美国外部来说,美债也在担任这美元全球经济循环的重要角色,在全球化、自然资源和粮食产物的价格都以美元计价和结算的前提下,美国必须保持美元全球贸易中的优势地位和贸易逆差,以便它们能够参与到以美元计价的国际贸易。同时各国政府不希望美国无节制地进行货币发行,过度的发行货币会让美元贬值。其他国家在获取美元后通常会选择购买美国政府债券。

我们用汽车和石油举个例子,德国有汽车,但是他想买石油,想去买石油就需要美元,这时候德国就会去想办法把汽车卖给美国以换取美元,美国希望其他国家可以用自己的美元,为了确保自己的货币霸主的地位,美国会不停地从德国买汽车,让德国有足够的美元去买石油。德国为了之后买石油方便,自己也存了一些美元在手上,但是又害怕美国没钱了自己去印钱,导致自己手里攒着的这些美元不值钱了,于是就会去购买美国的国债,这样美元又通过这种方式回流回了国内,美国政府用这些钱做投资,做建设,从而也间接的刺激了美国的经济。

可以说,美国国债将全世界参与国际贸易的国家紧紧的绑在了一起。

总的来说,美国国债在国家和国际经济中起着多方面的作用。它不仅是政府的借条,还是美联储刺激市场的手段,在经济低迷时,发行国债可以让政府有所行动,从而帮市场升温。

为什么美债不会崩

说了这么多,我们发现美元在美国乃至世界经济中的作用,很多人担心如果我投资的美国国债崩盘了要怎么办呢?其实这种事情发生的概率几乎为零,原因有以下:

美债的世界地位

首先,因为美国拥有世界上最大和最多样化的经济,以及稳定的政府和政治体系。美国的债务被世界上的投资者认为是无风险利率,很多投资者会购买国债来降低风险,及在股市表现良好的时候,很多不太希望亏钱的公司会买一部分的国债用作保底,因为通常认为,相对于股票,国债是较为安全的投资。同时美元的稳定让更多的人或者国家可以更安心的持有美元国债,不用担心突然发生货币的崩盘。

世界上的其他国家也不想美债崩盘

此外,美国也在通过美国的国债进行着世界财富的再分配,由于美元是世界货币,所有国家对美元的需求量都很大,由于大家都不希望美国随便印钱,就会选择购买美国国债,这样就让美国拥有更多的可支配资金流入市场。通过一张图我们就可以明白为什么其他国家不想让美债崩盘以及美国是如何通过美债的方式提振世界经济的

我们还用德国和汽车举例,美国说自己没钱了但是想买德国的汽车,德国不想美国印钱来买导致自己手里的美元价值下降,于是购买了1个亿的5年期美国国债,美国收到一个亿之后将这一个亿花了出去买了德国的汽车,德国的经济得到了提振,五年后1亿国债国债马上要还了,于是美国又说自己要没钱了,于是找到德国卖了两个亿的国债,用1.1亿还清德国债务的同时并且将剩下的0.9个亿投入德国市场购入商品。只要美国还是世界霸主的地位,这样的债务发行就可以无线循环下去,于是乎美国的债务就一直在变多,但是这种行为同时提振了全世界的经济。因此全世界没有任何一个国家希望美债崩盘,因为这样的事情一旦发生就代表着手里的这些国债就会变成一张废纸,于是乎就会更加积极陪美国进行这样的交易,美国通过这种方式在全世界进行财富的再分配,但同时也在刺激着经济,创造着新的财富。

综上所述,由于美国国债在全球投资者中的受欢迎程度,以及美联储在维护国债世界地位的能力和信誉,美国国债被认为是极其稳定的,并且其崩溃的可能性非常低。美国长期的财政纪律和审慎的经济政策是确保国债长期稳定的关键因素。

总结

如上文所说,美债是支撑美国经济的基础因素之一,它在全球金融体系中扮演着举足轻重的角色。作为一种被广泛认为安全和可靠的投资工具,美债吸引了全球各地的投资者,包括政府、机构和个人。美债的稳定性不仅对美国的经济健康至关重要,而且在很大程度上决定了全球金融市场的稳定。现在美国的股票市场欣欣向荣,并且市场信心充足,这通常是一个积极的信号,暗示着经济的强劲表现和增长潜力。在这种环境下,美国国债几乎不可能崩溃,美国国债的存在使得美国金融市场可以避免系统性风险的爆发。为一种避险工具,为投资者在经济不确定时提供保障。同时,美国市场的大好也给了美债不可能崩这个结论以支持。总的来说,美债的稳健和健康对维护美国以及全球金融市场的稳定起着至关重要的作用。

【公司介绍】AI Financial 恒益投资是一家人工智能驱动的金融投资公司,主营投资贷款,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。更多信息: https://www.aifinancial.ca/zh/

轻松加拿大网站文章连续朗读功能:所见既所闻--可以在通勤(开车、公交)、做家务(做饭、清洁)、锻炼身体等场景下,连续收听多篇相关文章(如社区新闻、加国新闻、北美新闻、政策更新、深度新闻报道)。无需中断当前活动去手动切换文章,最大化利用碎片时间,高效获取信息,真正实现“一心多用”。

-2.jpg)