大盘股好? 还是小盘股好?| AI Financial恒益投资

前言:

关于炒股,人们很容易会产生欺骗自己的心态,当看到小盘股的价钱比大盘股便宜,以同样的钱可以买到更多的股数,人们经常会有种想法,那就是:数量越多越好,当买不起大盘股时,便欺骗自己说大盘股会跌,但事实真的是这样吗?

大盘股还是小盘股?

在进入这个话题之前,先了解一下什么是大盘股:

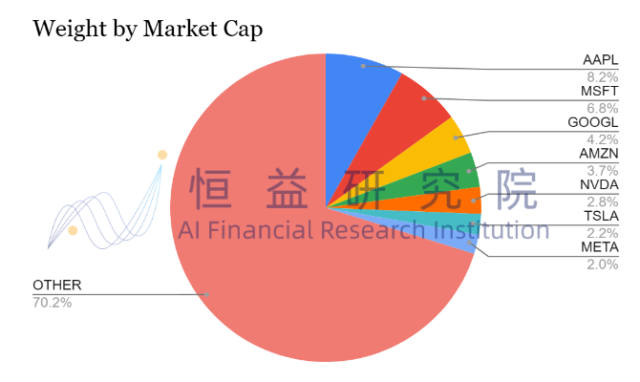

大盘股占股票市场的比重大较大,拥有更多的资产,有更强的财力,但每股的价钱也比小盘股贵,因为他的体量大,他的涨跌对市场影响就更大。相比之下,小盘股的价钱可以非常便宜,但相对的,小盘股体量小,占股票市场的比重小,涨跌也对股票市场的影响力较小。可能这种解释不够直观,我们通过一张图就可以展示的很清楚的知道为什么:

这张图可以很清楚的展示出来大公司为什么会更影响股市的走向,就单单苹果一家公司就拥有全市场8.2%的钱。

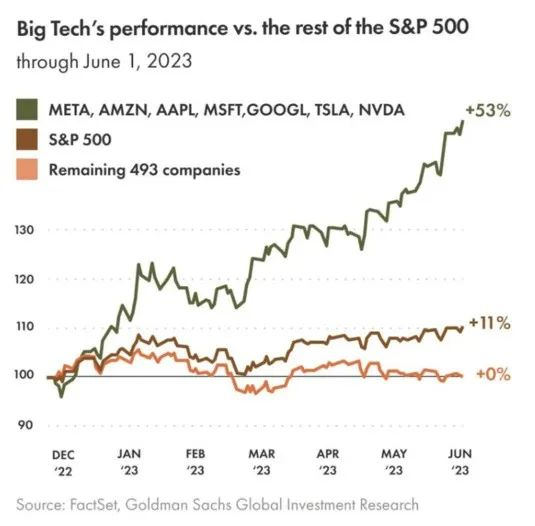

正是因为这种比例的不对等,就很容易让人们产生一种错觉,就是400多家公司都跌了但是只有几家公司的股票涨了,这样就意味着大盘是虚假繁荣?这个观点其实从根本上就是错的,文章上称,现在美国股市指数的繁荣是虚假的,市场是不稳定的。文章中指出“大多数股票的平淡表现被掩盖,这种情况是不可持续的,所有大盘指数全部是因为7大公司作为大盘股带领着前进的,而493家企业都在下跌,同时也是未来市场环境险恶的征兆。”其实这篇文章有个根本性的错误,那就是他们天真的认为数量更多的公司在下跌就代表着市场是不好的,可事实却不是这样,正在引领时代发展和市场走向的往往都是那些大公司,这些大公司为社会创造了主要的价值,虽然他们数量很少,但是他们的质量很高。导致人们会觉得股市虚假繁荣的原因就是因为人们总是用少数服从多数的思维思考,下意识的以为,多数的企业下跌,大盘就应该下跌,这样错误的想法和行为才是导致这样的文章的出现。

事实上很多投资者散户都会有一个直觉的心态:我买更多的股数就代表着我一定更容易赚钱,可是数量并不等于质量,买10000股2分钱的粉单股大概率不如买一股伯克希尔哈撒韦来的稳定,其实简单对比一下大盘股和小盘股的走势就可以很容易的看出来到底是买大盘股合适还是小盘股合适了:

这张图很清楚的展示了从进入2023年以来,整体大盘的走势,如果在2022年底投资了一万块钱买那些小盘股,大概率到现在是一分钱都没有赚到。但是如果当时投了一万块钱进去这些龙头企业,现在这些龙头企业已经帮你盈利了5000块钱。

这就好比是一场赛跑,大盘股就像是熟练的马拉松选手,可能速度并不快,但有足够的耐力,一路稳定奔跑,而小盘股就像是短跑选手,虽然速度快,但如果没有足够的体力支撑,可能会在赛跑的过程中疲惫不堪,长期投资下来,往往没有很高的收益。

因此,我们在投资时,不应该只看股票的数量,而是要看股票的质量,看公司的基本面,看行业的前景,看市场的大趋势。不要被股票的数量所迷惑,只有更看重质量而不是数量,我们才能在投资的道路上稳步前行,实现真正的财富增长。

火车头理论–为什么强者恒强(马太效应)

其实我们很容易发现,越是强大的公司,他就会变得越来越强,为什么强者恒强呢,这就不得不提到一个社会效应了–马太效应

什么是马太效应(Matthew Effect)?其实他的名字来源也非常的有趣,马太效应的来源来自于《马太福音》经文中的一句话:“凡有的,还要加给他,叫他有余;凡没有的,连他所有的也要夺去。”美国社会学家罗伯特·莫顿(Robert Merton)于1968年提出这个理论来概括一种社会心理现象,一种名声累加的反馈现象,举例来说声名显赫的人们通常能得到更多的声望,即使他们的成就是相似的。简单来说马太效应也就是强者愈强、弱者愈弱的现象。

这个现象在股票市场当中尤为明显,在股市中,马太效应的体现通常在于那些优秀的大盘股往往会吸引更多的资金流入,因为它们公司基本面好,经营稳健,成长前景可观。这种“强者恒强”的现象,通常会使得这些公司的股价持续上涨,进一步吸引更多的资金和关注度,形成了一个正向的循环。

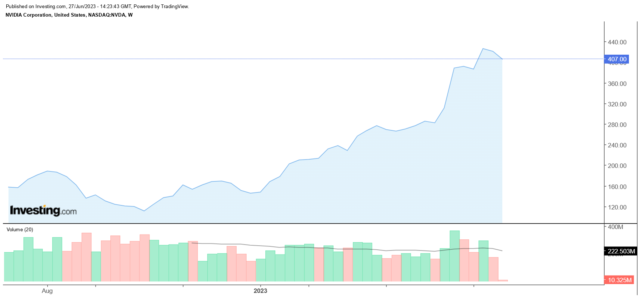

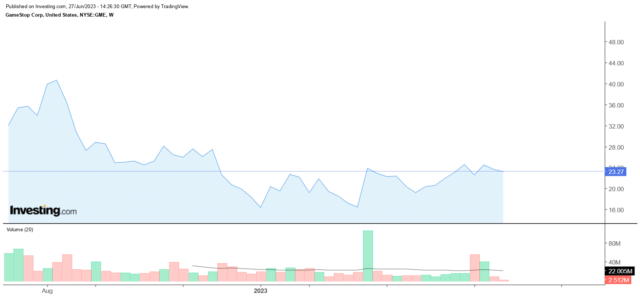

这么说可能会有一些晦涩难懂,其实用几张图大家就可以明白这个道理。我们遮住名字将两张一年的股市收益图进行对比,我们站在投资者的视角可以一眼就确定自己选股的意愿,大部分人我想都会去选择上面这支股票,而不是下面这一支。(上面一支是英伟达,下面一支是gamestop)你是这么想的,别人也是这么想的,于是钱就聚集在这些大公司里了。

这种现象的背后是市场参与者的集体行为和心理预期在起作用。大盘股往往更受到机构投资者的青睐,他们更加看重公司的基本面和业务稳定性,也就是实际一家公司的实际业务能力和未来发展潜力。一家成功的公司必定兼顾这两种特质,要不公司也不可能做到这么大。因此投资者更倾向于投资大盘股。而这种选择也进一步让更多的钱流入这些大盘股中从而提升股价,使得资金更加集中在优秀的企业中。

近10年的股票走势,让我们可以从这些公司证明这些观点:

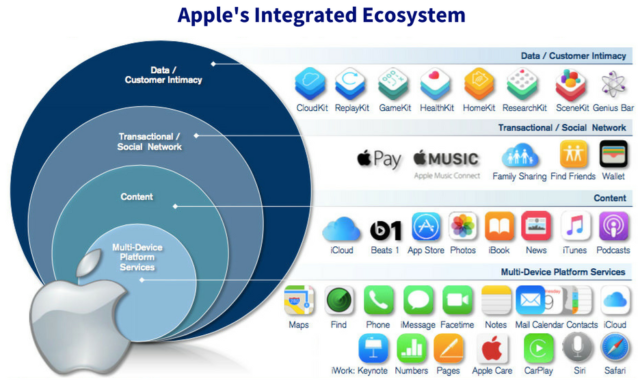

先来看看苹果

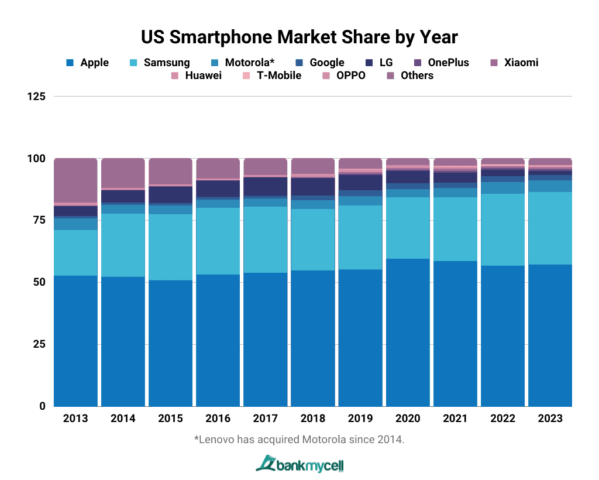

老熟人苹果就不用说了,这十年的时间,苹果正在用自己的方式逐渐改变着世界,苹果最厉害的地方是改变了人们对手机这个产品的认知,它的产品设计简洁、高质量,操作系统易用。各位回想一下,十年前的手机市场是不是百花齐放,很多手机那时候都可以被选择,比如摩托罗拉,LG,诺基亚。可不知道从什么时候开始,人们都开始逐渐去选择iPhone,认为iPhone是最普遍且不会出错的手机选择。从十年的手机市场份额占比图来看,LG,诺基亚这些相对较小的手机厂商逐渐退出了北美市场,这也正是没有能力的企业将会被市场淘汰,而这十年以来苹果的市场份额可以说是相当稳定。

\

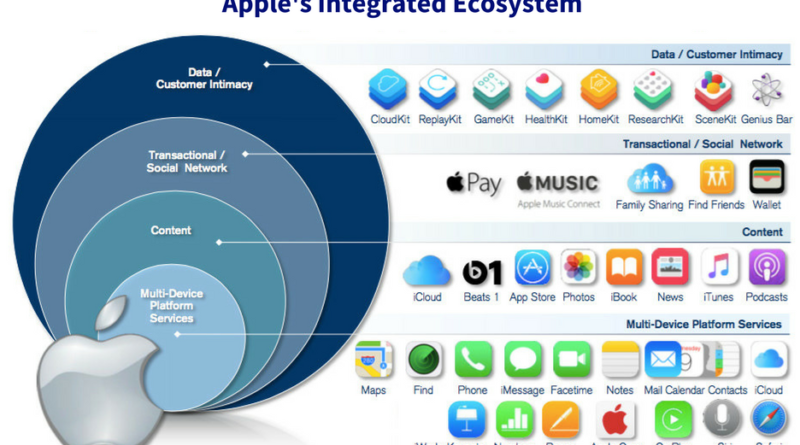

通过改变消费者观念的方式,苹果可以说是引领了整个智能手机,智能生活时代。各位想一下自己是不是家里都有苹果的很多产品,比如苹果手表啊,iPad啊,AirPods耳机啊,Apple颇有要一统万物互联的物联网时代的样子,是当之无愧的正在统治手机行业的龙头。再加上现在Apple的生态链越来越完整,苹果通过自己的Apple Pay存储了足额的现金,因为这些比美国政府手里还多的现金,苹果成为了世界上最大的银行,也就是成功转型成了一家金融公司,而金融又是现代社会的血液,苹果不需要任何的外力就可以将自己一套完整的生态链运行起来,同时又有足够的钱去完善这一整套生态链,这些钱让苹果自己拥有几乎覆盖自己的上下游所有领域的公司和技术。这让苹果有自己的硬件,软件,商店,服务,配套设施,生态产品甚至于金融系统,最终形成一个不需要任何外力的商业闭环。这样的公司,换谁会不想投。

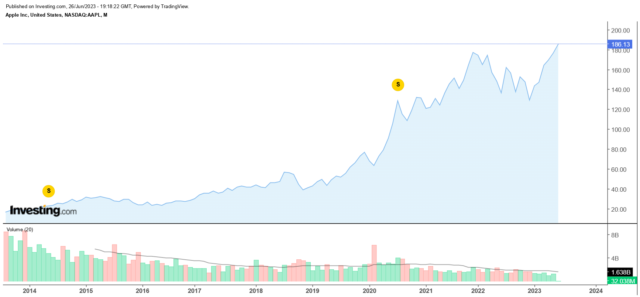

通过十年的苹果走势图我们可以看出来

如果十年前我们将10,000块钱投入到苹果公司之中,现在已经变成了122,800块钱了,十年间足足涨了超过12倍。

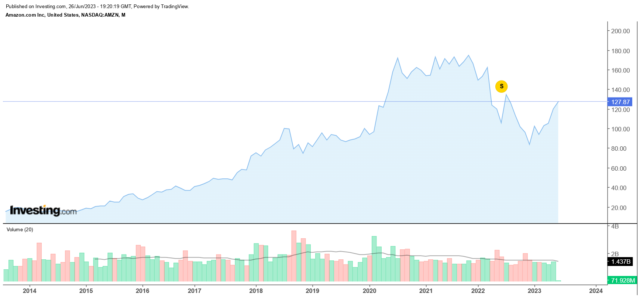

再来看一看亚马逊

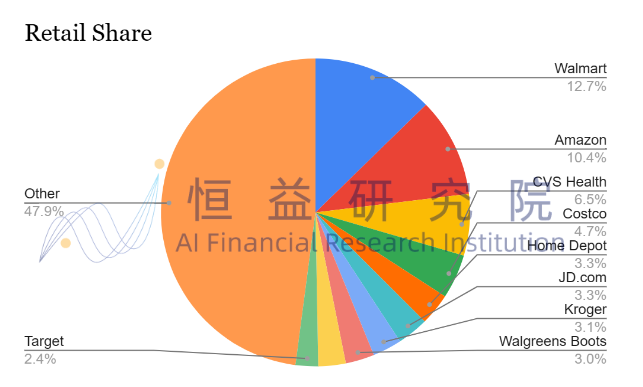

同样Amazon也是一个改变我们生活方式的公司,亚马逊的出现让我们的购物方式从根本上发生了改变,从之前我们只能进行线下购物,到后来我们可以通过网络进行一键式的购买,亚马逊通过构建一个,新的销售渠道间接的提振了整个美国市场的消费水平,其中不只是亚马逊在收益,他间接带动了商家和物流产业的发展,也让更多人有更多的选择去货比三家,选择自己最中意的产品。同时这样的平台也促进了商家之间的内卷,让他们可以提供更加物美价廉的产品给我们普通老百姓。现在亚马逊在零售市场地位已经接近零售巨头Walmart,两人各占零售领域中实体销售和线上销售的半壁江山。

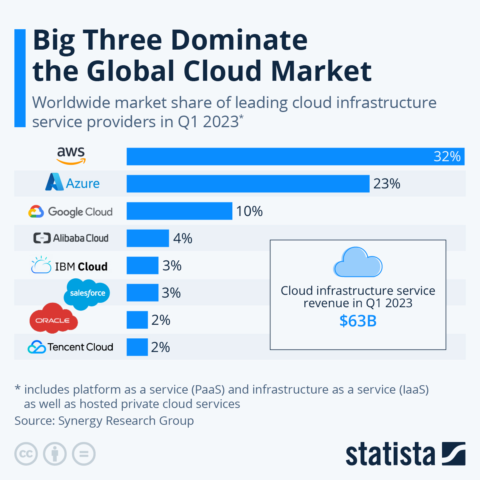

同时亚马逊的云服务也是冠绝全球,亚马逊的云服务的市场占比非常之高,截止到2023年第一季度,亚马逊的云服务AWS已经成为了全世界最大的云服务供应商,他持续的为可口可乐,宝马,Netflix这样的大公司提供着稳定的云服务。这也意味着亚马逊正在构建属于自己的生态链,正是因为亚马逊是通过网上购物起家,所以深知云服务的重要性,所以通过线上云服务在打造着属于自云服务帝国,同时亚马逊在有了足够的现金之后就开始去做新的扩张,转型,通过线上线下结合的方式扩展这自己的零售业务,比如在Marham的Whole Foods就是亚马逊的公司,这是亚马逊向线下转型的其中一个表现,通过这种方式去和专注于线下零售的Walmart分一杯羹。

这样的公司,换谁不想投。

如果十年前将10,000块钱投入到亚马逊公司中,现在10,000块钱已经变成了105,800了,涨了足足10倍以上。

亚马逊和苹果都是通过打造属于自己的生态链的方式立稳了脚跟,占据了市场,正是因为他们拥有足够的资金,所以他们才能通过这些资金创造更多的财富,用钱来生钱,这也是强者恒强在股市中的底层逻辑。

再来看一看微软

微软也是我们的老朋友了,他能走到今天也是通过我们上面所说的生态链,正是因为有足够的资金,微软才可以通过Windows的操作系统了PC相关的生态,无论是Windows系统,Office办公套件,Linkedin这样的社交平台,无一不占据着我们的生活,在我们生活工作中的方方面面发挥着作用,同时微软拥有仅次于亚马逊的云服务业务,也在给微软提供着源源不断的金钱收入。作为世界是最大的软件公司之一,微软无疑是软件行业的领头羊,加之最近由微软投资,openai开发的ChatGPT的大火,意味着在AI时代中,至少到目前为止,微软仍旧走在AI时代的前列。以上这些,没有足够的资金是一定做不到的,正是因为微软手中有足够的资金去扩张,可以通过扩张完善自己的生态链,微软才能稳步向前。

这样的公司谁不想投?

如果10年前将10,000块钱投资给微软,现在10,000已经到手144,000块钱了,足足翻了14.4倍

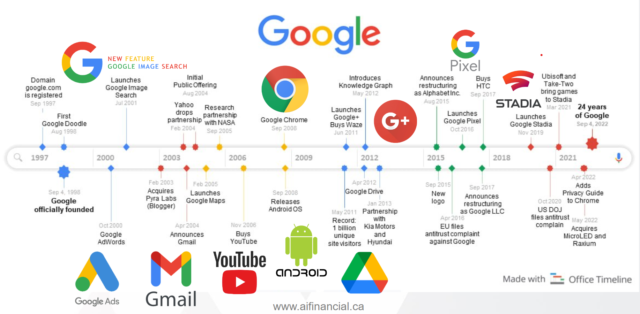

再来看一看谷歌

谷歌自1998年创办后,急速成长,至今已是世界最大的科技企业之一。从一开始单纯的一个搜索算法,到现在成为一个成功的集软件,硬件,技术研发为一身的大型综合科技企业,谷歌的创新精神是最主要的原因,通过一个timeline我们就可以看到google到底研究了多少产品

这些谷歌产品由开发至今仍然很受欢迎,并且在大部分人的日常生活中得到广泛使用。在这些成功产品的背后,也有无数的失败的产品,google有一个独属于自己的graveyard,这个墓园里面埋葬的就是无数谷歌试着去尝试,但是最终没有成功的产品有一个网站正是用来通知这样的产品的,那就是killed by google,上面记录了被google砍掉的288个产品。

正是因为有足够的资金和不停创新的团队,他们早早就把很多公司还处于理论阶段的想法和产品付诸实践,无数失败堆砌起来的墓园让其他那些只能停留在概念阶段却没有资金或者没有勇气去尝试的公司无法与google进行竞争,这也让资金充足且什么都敢,也都愿意去尝试的google越来越强。

如果10年前将10,000块钱投资给谷歌,现在10,000块钱已经变成55,500块钱了

如果10年前将10,000块钱投资给谷歌,现在10,000块钱已经变成55,500块钱了

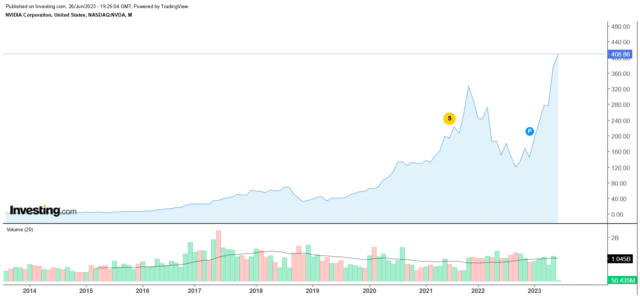

最后来看一看英伟达

Nvidia作为一家专注于芯片研发,全球领先的图形处理器制造设计商和人工智能(AI)技术公司,是一颗近些年来冉冉升起的新星,如果有玩游戏的朋友可能早早的就听说过英伟达的大名。作为一个芯片组设计制造商,他的图形处理器出了游戏使用之外,还被广泛的用于人工智能,深度学习,视频渲染等领域。同时在进入AI时代之后,GPU之于AI就相当于人类的的大脑,随着AI技术的逐渐成熟和更多的企业选择进入AI领域之后,会有越来越多的企业要依赖于英伟达的硬件。同时英伟达也拥有强大的研发能力,最近英伟达也拿出了研发已久的新的,专门用于AI的芯片,计算水平和处理器性能远超其他同行,消息一出就让英伟达股票迎来暴涨。

这样的股票谁不想投?

如果我们十年前将$10,000投入Nvidia,现在的已经到手$79,400。

再对比一下将这些钱投入大盘的收益

大盘指数S&P 500十年的收益率是166.74%,也就是说将这$10,000投入近大盘,最终到手也就$26,674。

所以说如果听信了很多市场上关于大企业是虚假繁荣的谣言错过了最佳的购买时间,上面说的这些收益就都不会属于你了。

这样的龙头企业给社会提供了更大的贡献

其实投资这些龙头企业,这些龙头企业也会用这些资金去给社会做出贡献,主要体现在两点,这两点是你和我老百姓都可以很直接很切实的体会到的,那就是就业岗位和税收

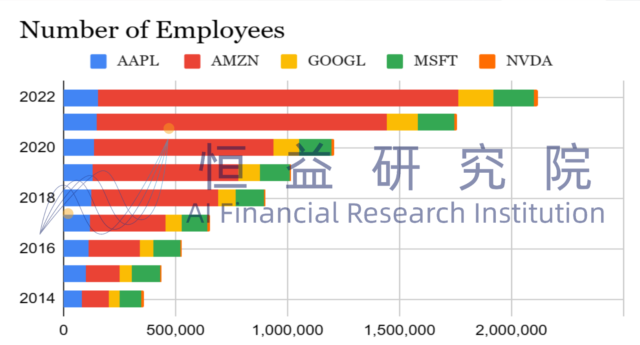

这些大公司也在全世界范围内提供了很多的就业岗位,这些公司的除了直接雇员外,同时还带动了上下游的或者相关产业的就业,比如亚马逊的强大产业链就可以带动物流行业和电商的发展,提供更多的就业岗位,从十年前的2014年的时候开始,这5家公司就逐年在增加雇员的数量,一直到2022年,这5家公司加起来直接或间接的提供了约2,140,000(214万)个就业岗位,这甚至比两个渥太华的人口更多,同时这些大公司普遍更重视员工的的素质培训和发展,换句话来说就是,这些公司也是在变相的为社会培养新的人才。

同时,这些龙头企业也给政府提供了巨额的税收,这让政府可以用这些税收用于支持公共服务和基础设施建设从而造福于百姓,我们可以通过以上的图标看到,过去五年,光这五家公司的公司税务数据总共缴纳了约1,967亿的税款给到美国政府,这个数额相当于冰岛7年的GDP总和,也就是说冰岛民众辛辛苦苦七年创造的价值,还不如这五家公司交的税多,这些钱最后会被政府花掉,建造基础设施,提高社会福利,最后造福老百姓。

Source from: Macrotrends (https://www.macrotrends.net/)

Source from: Macrotrends (https://www.macrotrends.net/)

通过以上的数据和对比,我们不难看出,只有抓住风口,投资这些龙头的企业才能让收益最大化,于此同时,这也是在间接支持他们的创新、社会责任,以及推动经济和社会发展。我们公司致力于投资这些龙头企业,这是对我们投资者负责的表现,同时也是我们对这些公司价值观的肯定,这些龙头企业的发展同时也意味着社会的发展,AI Financial的理念就是通过寻找有价值啊的企业达到持续稳定盈利的目的,这是我们的口号,也是我们不变的信念。同时,希望可以让钱变得更有意义,更有价值。

【公司介绍】

AI Financial 恒益投资是一家人工智能驱动的金融投资公司,主营投资贷款Investment Loan,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。

轻松加拿大网站文章连续朗读功能:所见既所闻--可以在通勤(开车、公交)、做家务(做饭、清洁)、锻炼身体等场景下,连续收听多篇相关文章(如社区新闻、加国新闻、北美新闻、政策更新、深度新闻报道)。无需中断当前活动去手动切换文章,最大化利用碎片时间,高效获取信息,真正实现“一心多用”。

-2.jpg)