大灾难?美联储加息25基点 | AI Financial

前言

7月26日,美联储正式宣布了再一次的加息,上升了25个基准点,这是美国一年半以来第11次加息,美国的基准利率已经达到5.25-5.50%。很多人会因此感到压力,因为这次加息可能会影响到自己每个月要还的住房贷款,给生活带来很多的压力。同时也有很多人担心,认为加息会带来市场的衰退,那为什么美联储还会继续加息,市场真的会衰退吗?

为什么要加息?

在进入我们对未来的探讨之前,我们先通过第一部分回答一个问题,为什么美联储要加息?想去回答这个问题就必须要先了解加息的背景,美联储加息的目的以及这套加息理论的内在逻辑。

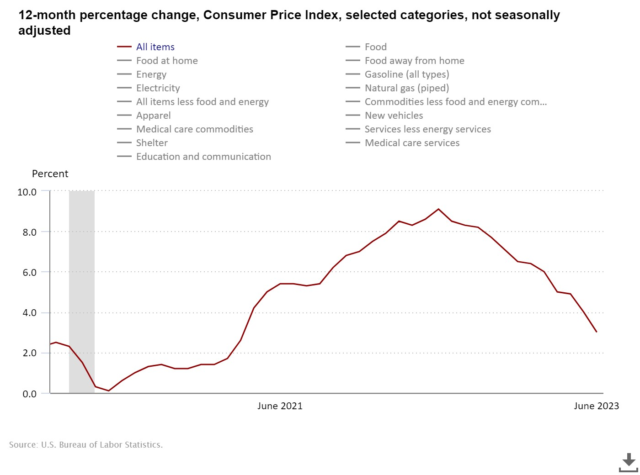

首先是加息的背景,本月12号,也就是两个星期之前,美国统计局发布了六月份的物价指数报告,其实就是我们上期所以提到的CPI报告,报告中显示了美国现在的通货膨胀率已经降到了3%左右。可能有些朋友不知道CPI报告是什么,简单的来说就是假设有一篮子的产品,我们在不同的时间去买这一篮子商品所需要用的钱就是物价指数,由于商品本身的价值不会变,但不同的时间点需要花不一样的钱去买这一篮子的商品,所以CPI被认为可以用来衡量通货膨胀。

按理说如果美联储的直接目的是为了抑制通胀,从六月的CPI指数来看,这一次是完全没有必要的加息,暂停貌似是更好的选择。可是美联储仍然毅然决然的选择加息,说明他们仍对市场现状不够满意,加息绝对有更深层次的目的。

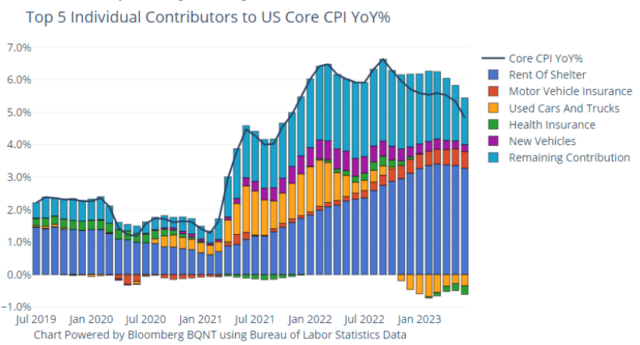

其实我们从近一年来的核心物价指数中就能看见端倪,根据Bloomberg整理的近一年来各个一篮子产品中,各个常见市场所占的比例来看,房地产市场基本上占据了CPI的指数的大头,在最新的6月份CPI报告中,房市仍有7.8%的通货膨胀率,占总通货膨胀率的70%,这说明房市中的泡沫仍然巨大。

而房产作为保值产品,他只具备保值功能,资金进入房市不会给社会创造任何价值,钱也没有发挥它应有的作用。为什么资金进入房市不会创造任何价值呢?不动产,也就是房子的另一种叫法,顾名思义,资金在房地产市场是不动的,而金钱需要流动性,如果没有流动就创造不了价值。所以在美联储眼里有无数应当给社会创造价值的钱,堆砌在房地产这个巨大的泡沫之中。可能在加拿大的我们会想,美国的房产泡沫关我们什么事儿?然而这并不是美国一个国家的问题,放眼全世界,这都是一个不得不去面对的问题,通过下面Bloomberg发布的,用来衡量房产泡沫的图,图中黄色部分的地区说明房市存在一定的泡沫,而红色部分的地区则是有严重的房产泡沫。从这张图我们可以看出来,美国尽管坐拥如此高的房市通货膨胀率也只是黄色的部分,而加拿大的两座大城市均来到了红色的区域,多伦多甚至坐拥世界房产泡沫之首,可见现在多伦多乃至加拿大的房产市场吃掉了多少可以去创造价值的金钱。

所以说美联储会加息最根本的原因就是为了挤压房地产市场的泡沫,从而让这些在泡沫中的钱去到更有价值的地方。全球的市场都将受到这个政策的影响,其中,中国的市场已经开始受到了美联储加息的影响。首先是物价指数,从下图我们就能看出来,中国的CPI指数明显地呈下跌趋势,证明美国的策略已经开始产生效果,而且不仅产生了效果,甚至使得中国进入了通缩时代。中国的CPI指数自美联储开始加息开始,就大致呈现下降趋势,到今年6月甚至降到了0%,已经宣告进入通缩时代。通货紧缩比通货膨胀可要可怕多了,一个大的经济体就像一个滚动的大轮子,一旦停了下来,要让它重新启动,是十分困难的一件事。

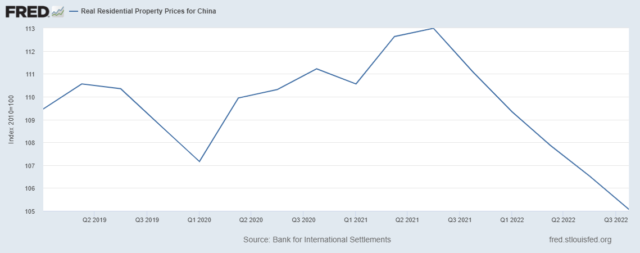

同时,中国的房地产市场也大受打击,如下图所示,我们能看出来中国的房地产市场指数也是从2021年开始就直线下跌,房地产市场已大不如从前,现在房价价格已经快要跌回2010年了。

我们在2021年十一月份,中美贸易战火热的时候,我们就做过三期关于房地产的讲座,分别讲了日本,中国和加拿大的房地产市场,当时我们就提出过中国房市存在巨大的泡沫这样的观点,因为中国走的这条路,日本也经历过,两个国家非常的相似,房市都是因为政府为了经济建设,印钱降息,被热钱炒作抬高。加之中国经济前十年的快速发展,房市被吹起一个巨大的泡沫。我们放一张之前讲座用到的《税务年鉴》,从2010年开始,房产市场占中国财政收入的比重就已经高达36.4%。可见中国的经济市场早已脱实入虚,大量的资金被堆在房地产市场当中,而无法进入实体经济。

通过上述的数据我们可以得知,美国已经养了中国这头肥羊几十年了,现在是时候去让市场恢复正常了,让中国乃至全世界的资金从房地产泡沫中被挤出。美联储一直在一步步地往自己的最终目标前进,而加息的政策就是利用美国在世界上的影响力,挤压房产泡沫,从而去影响带动其他经济体,促使经济和市场分配往自己理想的目标的方向发展。因此,依照以上的逻辑,我们能知道,在世界的房产市场的泡沫被挤出前,美联储基本上不可能会降息。

早在今年五月份,接受著名财经媒体FX168采访的时候,我们就表达过,美联储不会采取降息的手段,而是会继续加息的观点,因为当时的我们就已经看出来美联储加息的内在逻辑,才能做出这样准确的判断。

对市场的影响

在了解了美联储为什么加息的真正原因后,接下来,我们就可以探讨一下:加息会对市场走向产生什么影响呢?

首先,根据历史事件的观察,股票市场在加息后,虽然会在短期内利空,但在中期会出现反弹,并且长期来看几乎都会上涨。因此,长期来说,加息其实并不会对股票市场造成持久的负面影响,反而,可能会催生更大的反弹,并推动市场创下新高。

我们可以通过历史上数据进一步观察今年历次加息后的大盘走势,就能够很清楚地了解这个不断重复的趋势。

首先,美联储在今年3月23日开会时宣布加息,通过下图我们能看出来,短期来说,在3月23日往后的一个星期左右,整体呈小跌的状态,然而在中期的时候,也就是四月初左右,就已经能明显地看到很大的反弹了,长期来说,更是明显呈上涨趋势。

再让我们来看看5月4日美联储加息的时候,股市大盘的反应。下图是5月4日美联储加息后,直到7月的一个大盘走势图,同样地,在加息过后,大盘也是短暂利空,然而,中期反弹,长期来看,大盘依然呈持续上涨的趋势。

从上两次加息的例子中,我们不难找出规律,我们可以合理推测,7月份的加息可能会在短期之内导致股市的下跌,但这并不是市场衰退的表现,很快市场就会迎来反弹,整个大势仍旧是在上升的,所以整个市场长期一定会继续上涨。

究其原因,会产生这样的规律的原因是因为,人们认为加息会让企业短期融资成本变高,借钱要付更多的利息,人们理所当然的认为大企业会因为借贷成本变高而受到影响所以股票短期内会下跌。

但加息的本质不是这样,加息的原理是短期踩刹车,和开车一样,开车的时候踩刹车是因为速度太快危险了,而经济踩刹车,也是因为速度太快产生了太大的副作用市场上有高通胀,大泡沫才需要踩刹车,用常识也知道我们开车的时候踩刹车并不会倒车,只会减速,市场也是一样的,踩刹车并不会让车开始倒车,而只是为了减速,当人们意识到这个问题的时候,市场的中长期自然就恢复增长了。

此外,股票市场在加息后的短暂利空,实际上对整个市场经济有正面的影响,因为短期利空的时候,不具备竞争力的企业会面临融资不足的问题,而高利率所带来的高的借贷成本,会使没有自身价值的企业一个个逐渐被淘汰。而留下来的企业则更有潜力对整体经济做出更大的贡献,市场经过整顿后,将形成寡头垄断 (Oligopoly)的市场结构,而这对市场经济来说是一件好的事情。

可能很多人一听到【垄断】这个词,就先入为主地觉得这是一件坏事,但其实寡头垄断与独占市场是不同的,独占市场指的是某个市场里只有唯一一个卖家,而寡头垄断则是指对某个行业的控制权,掌握在少数拥有市场主导份额的大型卖家手中的市场,也就是说有几家大企业共同占有市场,这其实是有益于整体经济发展的,主要是因为这有利于集中资金,并提高进入市场的门槛,同时在这些企业之间,保有一定程度上的竞争性质,使得市场中只有那些具备竞争力,且对社会有较大贡献的企业能够存续。通过淘汰掉那些不具备竞争力的企业,将资金留给那些更有实力的企业,资金才能够发挥更大的作用,为社会创造更多的价值,进而造福人民。

我们总会直觉的觉得垄断不好,是因为我们会觉得垄断会让我们所想购买的商品价格变高,而事实恰恰相反,我们可以举一个非常简单易懂的例子,当市场结构为寡头垄断的时候,每间公司的利润将会提高,利润提高后才有可能让单价下降,做到薄利多销,老百姓们才可以买到物美价廉的产品,我们拿大家经常喝的气泡饮料来举一个例子,一般的气泡饮料平均一杯卖$1.64,而可口可乐就是一个薄利多销,很有代表性的例子,一瓶可乐平均只需要$1左右,任何一家公司生产可乐都很难将价格定得像可口可乐那么低。而且在寡头垄断的市场中,这些大型企业通常更是会投入更多资源进行创新和发展,推动技术进步和经济增长。

总结来说,在美联储加息后,短期的市场利空是市场整顿的一部分,为了保持市场的健康和竞争性,留下那些有潜力和竞争力的企业,这有助于促进经济的长期稳定性和可持续发展性。

加息对未来的影响

讲完了美联储加息内在的原因和目的,以及对市场的影响,我们下面推测一下加息对未来市场和经济的影响。

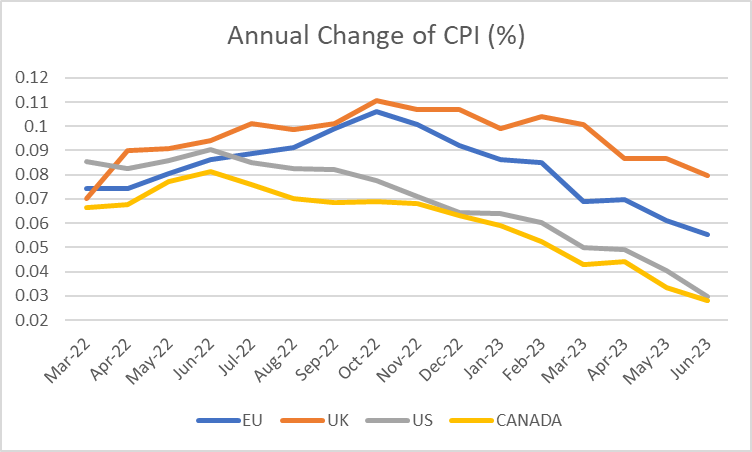

首先第一点来说就是通货膨胀会趋于稳定,这也意味着物价水平将会在未来变得逐渐稳定,我们通过分析一下,下图的CPI指数的年度变化,就能更加理解了。橘色,蓝色,灰色,和黄色分别代表的是英国,欧盟,美国以及加拿大,我们能看出自美联储加息以来,各大国的CPI指数的年度变化都逐渐地下降,从2022年三月份加息开始,CPI指数的变化前期虽然仍有上涨,这个上涨的原因是因为政策对市场的影响是有滞后性的,而从9月份开始的持续下降证实了政策已经开始起到作用,这也证明了人民的物价水平正在渐渐地受到控制,通货膨胀也在趋于稳定。

(Source: Trading Economics)

于我们普通老百姓,我们最直接的感受就是生活压力变小,身边商品的价格不再会像疫情期间那样直线上涨。同时,稳定的良性通货膨胀环境是下一个商业大繁荣的前置条件,只有在这个前提之下,推动市场发展的循环才能转动起来。如下图所示,只有进入一个良性的通货膨胀才能促进社会产生更多的产能。我们举个反例,如果社会发生通货紧缩,大家都不愿意去花钱总需求就不可能上升,这个循环就没法开始,推动社会产量上升的源动力就会消失。

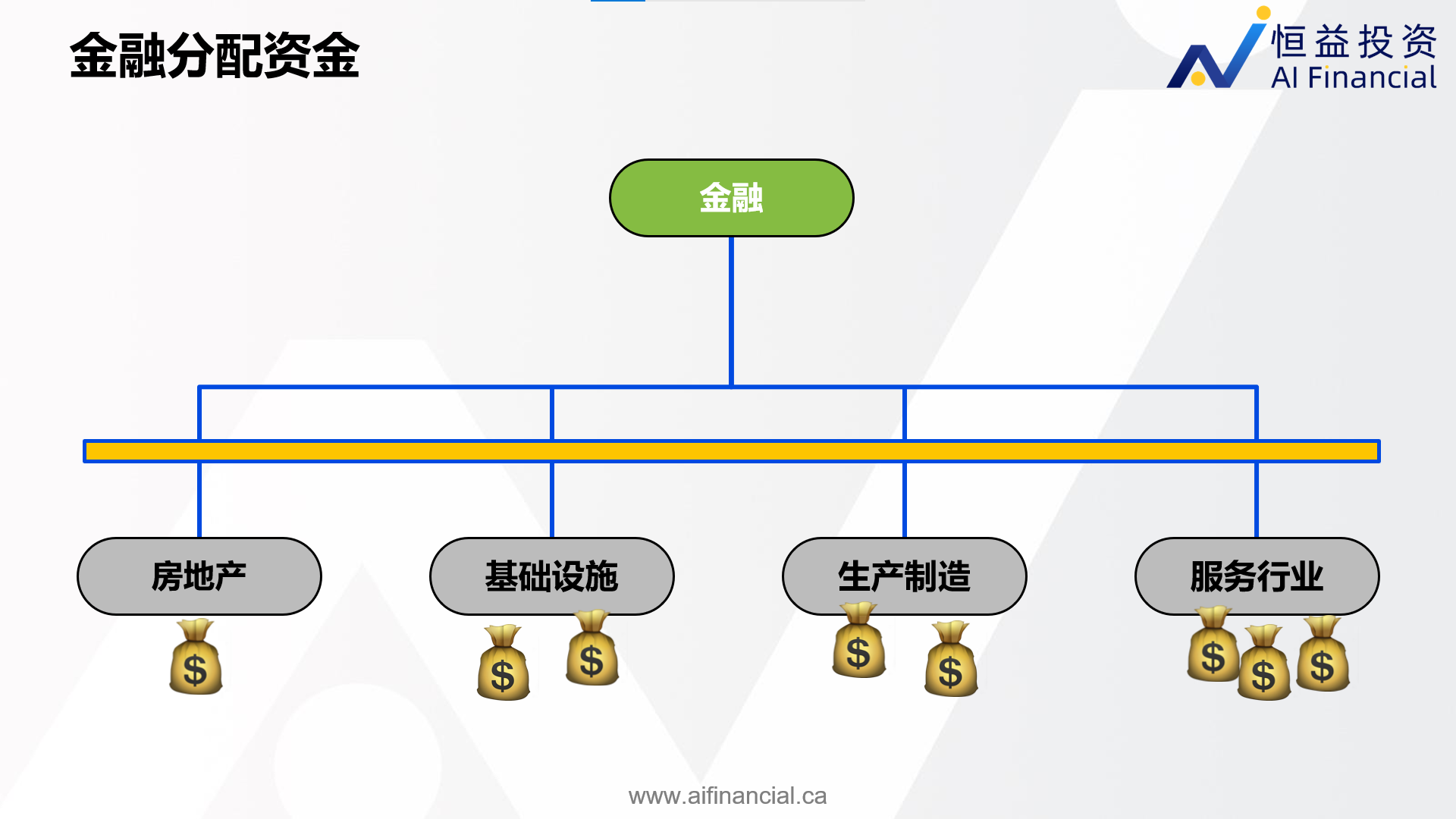

在房地产市场泡沫逐渐增大的当下,美联储加大力度打击,房地产市场里的泡沫也会被加息的政策逐渐挤压出来,那么问题来了,钱是不会凭空消失的,那些从房地产泡沫中流出来的资金去了哪里呢?这些钱实际上是回到了金融行业之中,资金从房地产回流回给了金融。

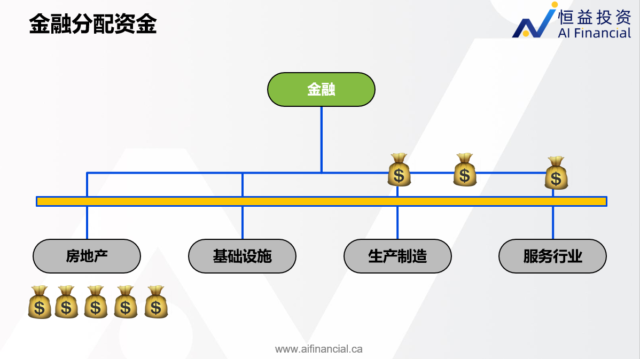

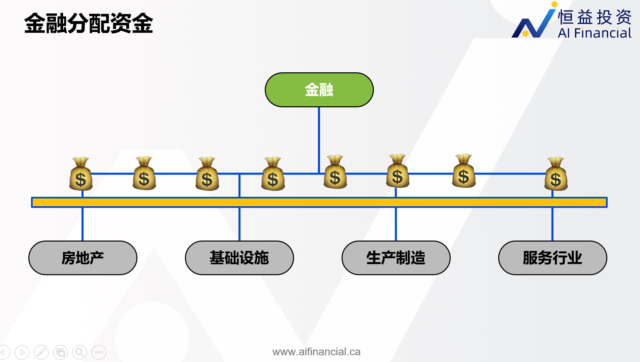

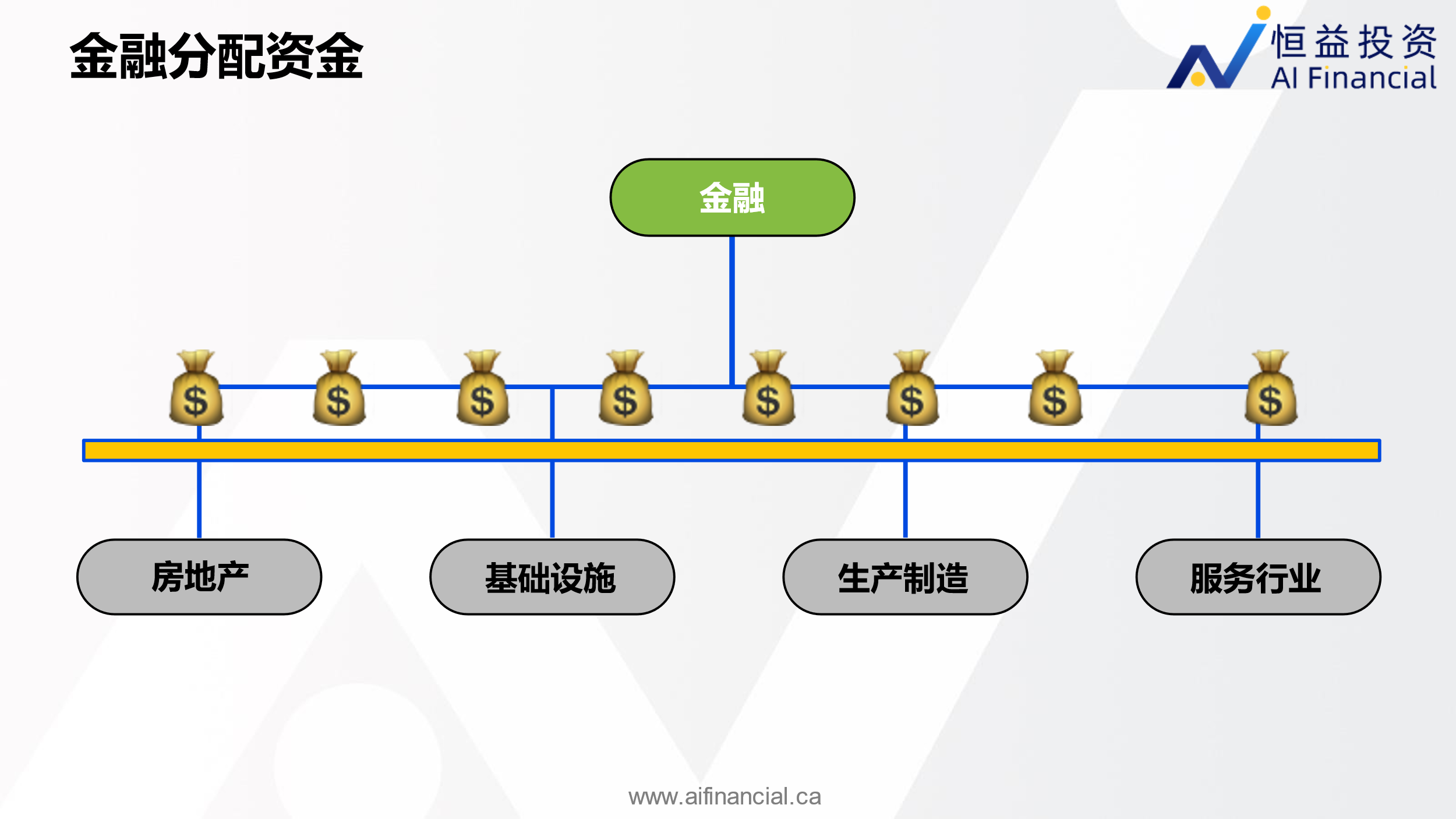

金融,是现代经济的血液,相当于上游水坝,金融决定资金的流向。

当资金回流到金融之后,再由金融负责分配资金,给下游,各个不同行业,因此金融决定了资金的流动以及方向,透过这个水坝图,我们可以清楚的看到,金融行业如同一个水坝一般,控制这资金的流向。资金流向哪个产业,哪个产业就会是下一个风口。

而在资金逐渐开始回流回金融行业的今天,金融资金管理公司将会成为下一个风口,这一点在上个星期,那些大的金融机构发布的2023年第二季度财务报告中,可以清楚的被展示出来。这些金融资管公司在高利率时代出色的盈利能力,与不断上涨的市值,加上无数的新闻报道,无一不在验证着钱开始流向金融的这个事实。

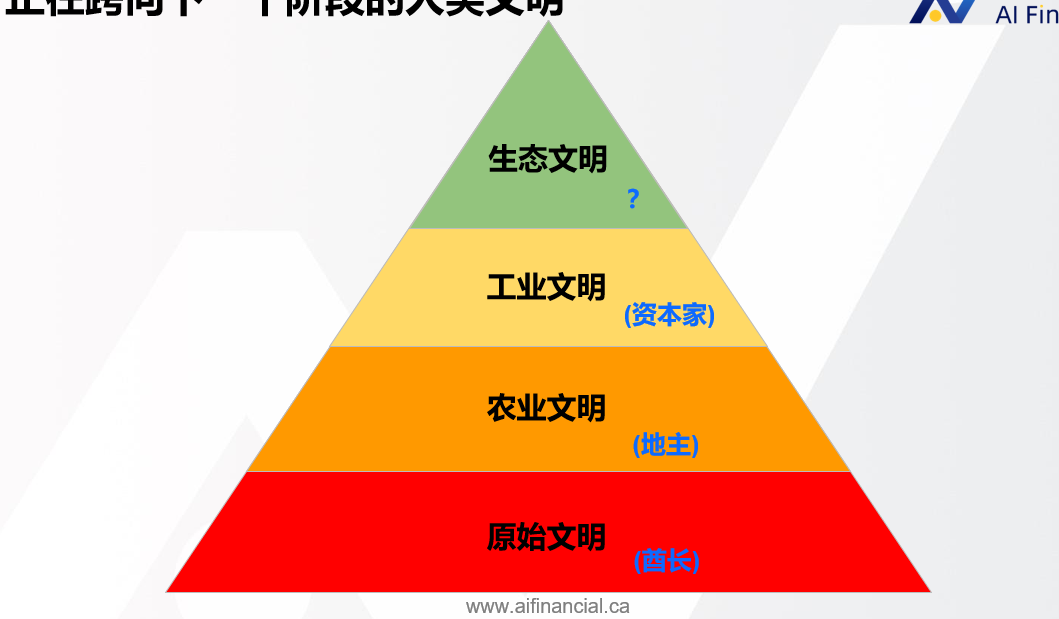

由于被挤出的钱流入金融,加之AI所带来的第四次工业革命,这意味着新的一个商业周期已经开始,一次新的世界财富的大挪移正在进行时。每一次商业周期的开始都将带来财富的大爆炸。而这一次开始的新的周期将会是近百年来最大的一次,因为这一次的财富周期是同时伴随着第四次工业革命带来的新时代的开始的,这是人类文明跳出原本所在的工业文明转向生态文明的里程碑时刻。层级的跨越往往会带来前所未有的财富大爆炸,人类从原始文明升级到农业文明产生了这种文化和财富的大爆炸,文化爆炸创造了更高级的封建社会体系,而财富爆炸让很多抓住了时代机会的人成为了地主阶级。而农业文明向工业文明的跨越也是一样的,文化的爆炸创造了我们现在的世界上主导的资本主义,而财富的爆炸让抓住机会的人们成为了资本家。这次我们站在时代的风口上,我们又将面临文化和财富的大爆炸,能否抓住机会也就代表了我们是否能走在时代的前列的关键。

而我们AI Financial作为一家有责任的金融资管公司,我们有义务在这个新时代带领着我们的客户走在这个时代的前列,抓住风口,抓住财富的大爆炸,最终成为决定自己命运的人,这正是我们AI Financial所希望和提倡的。

【公司介绍】

AI Financial 恒益投资是一家人工智能驱动的金融投资公司,主营投资贷款Investment Loan,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。

轻松加拿大网站文章连续朗读功能:所见既所闻--可以在通勤(开车、公交)、做家务(做饭、清洁)、锻炼身体等场景下,连续收听多篇相关文章(如社区新闻、加国新闻、北美新闻、政策更新、深度新闻报道)。无需中断当前活动去手动切换文章,最大化利用碎片时间,高效获取信息,真正实现“一心多用”。

-2.jpg)