加拿大房贷市场现转变:房主倾向短期固定利率合同

近期有关加拿大房贷市场的报道指出,尽管常见的是签订五年期房贷合同,但最大的银行——RBC(加拿大皇家银行)近期有更多客户选择签订较短期限的贷款合同。

根据RBC的一份报告,房贷持有人期待未来几年内利率会降低,因此选择签订较短期限的贷款。然而,这个决定可能会导致未来几年出现大规模的续贷危机。

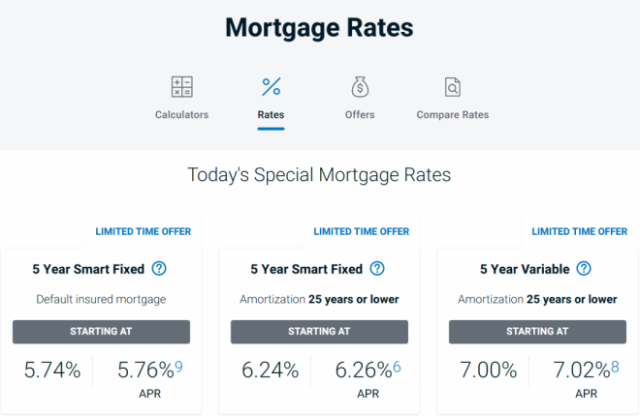

在过去的数月里,房主一直在应对不断上涨的房贷利率。加拿大统计局的数据显示,房贷利率在7月同比上涨超过30%,这是导致全国通胀率上升超过预期的最主要因素之一。当前,加拿大各大银行的最惠利率(prime rate)已达到7.2%

— 广告 —

— 大洋海产 加拿大的急冻海鲜先锋 —

RBC的分析师Darko Mihelic在报告中指出,许多加拿大银行最近都注意到了一个趋势,即客户更倾向于将房贷续约为较短的期限,例如两年或三年,而不是常见的五年期限。从2019年底到2022年初,有更多的房贷在两到五年内到期,这基本上是加拿大银行开始加息以抑制通货膨胀的时期。

— 广告 —

— 冰酒之王,柳泉酒庄 —

这些房主在未来集中续约时,很可能利率仍居高不下或继续上升。无论是现在签订五年期贷款,还是在未来签新的短期贷款,都无法逃避高利率。如果未来利率继续上涨,这可能会对家庭财务造成更严重的冲击。

Mihelic表示,希望这一趋势的后果显现前央行能够降息,以减轻还贷人的压力。下面回顾一下房贷合同的几种形式。

固定利率

固定利率(Fixed)就是贷款利息可以在一定年限内固定不动。市场上通常会有从6个月到10年不同期限的品种。客户在捕捉到低息时固定下来 ,就不用再担心利息上升。如果不想为将来利率走势而操心,避免生活在利率上升的恐惧之中, 固定利率就比较合适。

只是要注意, 您一定要确定所选择的固定利息真正是低的。

浮动利率

• 全开放期(Variable Open):

利息随银行基本利率(Prime)浮动,一般复式计利次数(Compound)为每月(Monthly),随时可转移其他银行或直接还清无罚款。

• 半开放期 (Variable Close):

利息随银行基本利息(Prime)浮动, 复式计利次数(Compound)为半年, 3年或5年内不可转移银行或还清,否则罚款2个月或3个月利息。

• 房屋抵押信贷 (Home Line of Credit):

利息随银行基本利息(Prime)浮动, 复式计利次数(Compound)为每日,转移其他银行需要重新花费1000元左右成本注册。

通常来说,如果未来3到5年内可能出现明显的利率上升趋势,盲目选择浮动利率可能会产生问题。当利率上升时,浮动利率的供款大部分进入利息,而少部分进入本金。

当利率下降时,更多的供款进入了本金。房主可以从容等待更低固定利息的到来,从而捕捉较低固定利息的机会。如果固定利息确实走到很低的位置,就应该当机立断,马上锁住。

轻松加拿大网站文章连续朗读功能:所见既所闻--可以在通勤(开车、公交)、做家务(做饭、清洁)、锻炼身体等场景下,连续收听多篇相关文章(如社区新闻、加国新闻、北美新闻、政策更新、深度新闻报道)。无需中断当前活动去手动切换文章,最大化利用碎片时间,高效获取信息,真正实现“一心多用”。

-2.jpg)