加拿大首次实行房屋空置税,10月底截止,未申报或逾期将面临高额罚款!

今年标志着UHT(联邦房屋空置税)的首次申报年份,引发了加拿大境内拥有未充分使用或空置住宅物业的“受影响个人和实体”的广泛关注。根据规定,即使符合豁免条件,所有相关方必须在2023年10月31日之前提交其物业的UHT申报表。

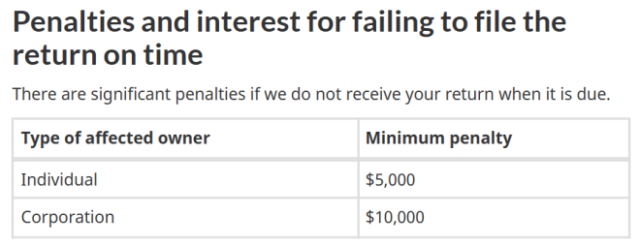

对于未按时申报的业主,不论是个人还是公司,每栋住宅物业可能会面临高达个人$5000元或公司$10000元的罚款。

通常情况下,UHT的申报截止日期定于每年的4月30日。然而,在2023年3月27日,加拿大税务局提供了一项宽限期,将2022年UHT的申报截止日期延长至2023年10月31日,旨在为业主提供更多时间适应新规定。

— 广告 —

— 大洋海产 加拿大的急冻海鲜先锋 —

联邦房屋空置税(UHT):简介

UHT是一项年度的联邦税项,不同于BC省的投机与空置税(Speculation and Vacancy Tax)和温哥华市的空屋税(Empty Home Tax),它会根据房屋价值征收1%的税。

有评论家戏称“未使用”是一个误称,因为UHT并不关注住房的未充分利用,而是指住宅未按特定方式使用。

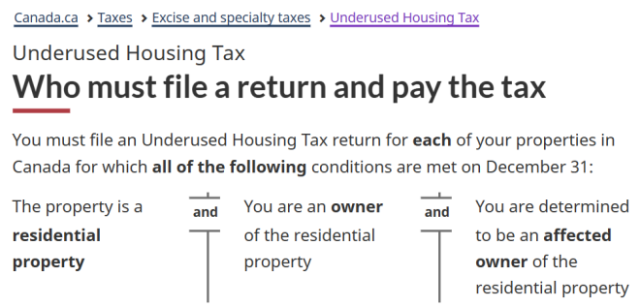

根据联邦政府官网的信息,需要申报UHT的个人或实体包括:

- 非加拿大公民或非永久居民

- 加拿大公民或永久居民,以信托受托人身份拥有住宅物业的个人(已故个人的个人代表除外)

- 任何作为合伙企业的合伙人拥有住宅物业的人,包括加拿大公民或永久居民

- 在加拿大以外注册成立的公司

- 在加拿大证券交易所上市的加拿大公司

- 无股本的加拿大公司

— 广告 —

— 冰酒之王,柳泉酒庄 —

何谓“住宅物业”?

广义上,”住宅物业”包括以下内容:

- 独立屋或类似的建筑,不超过三个住宅单位。

- 建筑的一部分,如半独立房屋、排屋单元(rowhouse unit)、住宅公寓单元(residential condominium)或其他类似建筑。

- 具有四个或更多单元的公寓楼不属于“住宅物业”。但每个公寓单元可能被视为单独的住宅物业。在这种情况下,每个所有者必须提交单独的UHT申报。空地和建设中的物业不被视为“住宅物业”。

获得豁免的例外情况

UHT存在多种可以获得豁免的例外情况,这些豁免根据业主类型、住宅的可用性、住宅的位置和用途,以及住宅的实际居住者分为四类。

1. 业主类型:

- 指定的加拿大公司

- 加拿大指定合伙企业的合伙人,或加拿大指定信托的受托人

- 在这个申报年度新购买的房屋的业主

- 已故业主,或已故业主的联名或个人代表

— 广告 —

— 轻松传媒活动策划 —

2. 住宅的可用性:

- 新建

- 不适合全年居住,或季节性无法到达

- 在一定的时间内不能居住,因为灾难或危险的状况,或者正在装修

3. 住宅的位置和用途:

- 位于加拿大符合条件地区的度假房产,在申报年度内为您或您的配偶或同居伴侣使用至少28天

4. 住宅的实际居住者:

- 你或你的配偶或同居伴侣的主要居住地,或是你正在指定学习机构学习的孩子的主要居住地

- 在申报年度中,至少180天内有一个或多个符合条件的实际居住发生,符合条件的实际居住指一年中至少有一个月是有人连续居住在这个住宅

业主类型

居住在房屋中的人可以是:

- 有书面合同的个人,与你和你的配偶或同居伴侣非近亲

- 有书面合同的个人,与你或你的配偶或同居伴侣是近亲,并支付市场公平价的房租

- 你及你的配偶或同居伴侣,且持有加拿大工作签证

- 你的配偶或同居伴侣、父母或孩子是加拿大公民或永久居民

综上所述,UHT对加拿大境内拥有未充分使用或空置住宅物业的个人和实体施加了严格的规定,以确保住房资源得到充分利用。然而,这一政策也明确了多种豁免情况,以便在特定情况下免除UHT的缴纳。

如果您拥有加拿大境内的住宅物业,并对UHT的规定和申报有任何疑问,建议您尽早咨询专业税务顾问或访问联邦政府官方网站,以获取详细信息和帮助。

总之,UHT的首次申报年份引发了广泛的讨论和关注。该税项的目的是确保住房资源得到充分利用,而各种豁免情况则旨在考虑到不同情况下的特殊需求。在这个过渡期宽限的年份里,业主和实体有更多的时间适应新规定,以确保他们的住宅物业符合UHT的规定。此外,及早了解您的情况,咨询专业意见,是避免罚款和确保合规的关键步骤。

来源:网络综合

轻松加拿大网站文章连续朗读功能:所见既所闻--可以在通勤(开车、公交)、做家务(做饭、清洁)、锻炼身体等场景下,连续收听多篇相关文章(如社区新闻、加国新闻、北美新闻、政策更新、深度新闻报道)。无需中断当前活动去手动切换文章,最大化利用碎片时间,高效获取信息,真正实现“一心多用”。

-2.jpg)