苹果完了?抄底时机?

前言:

苹果公司出大事了,全球销量大幅下滑,市值蒸发掉过千亿美金。CEO 库克更是被报导卖出了苹果约4000万美金的股票。再加上另外两个高管抛售的1000万美金的股票,这一次苹果高管抛售股票的规模是最近这几年来规模最大的一次。

这不得不让我们联想到,不久之前硅谷银行倒闭的时候,大概在倒闭的消息发出10天前,硅谷银行的高管集体抛售硅谷银行的股票。再加上欧盟最近出现了一个新的规定,强制让所有的手机电池必须变成可拆卸的状态。要知道,不可拆卸的电池是苹果的一个发明,这是苹果最优势的地方。之前就是欧盟发起的规定强行让苹果的接口变成了Type-C的接口,就让苹果一年内损失了上亿的营收,这一次的苹果的损失可能更大。那么苹果应该怎么样度过这一次危机呢?

本次讲座将会分成以下三个部分来阐述我们的观点:

-困境和问题

-护城河

-Ai Financial观点

困境和问题

-技术无创新

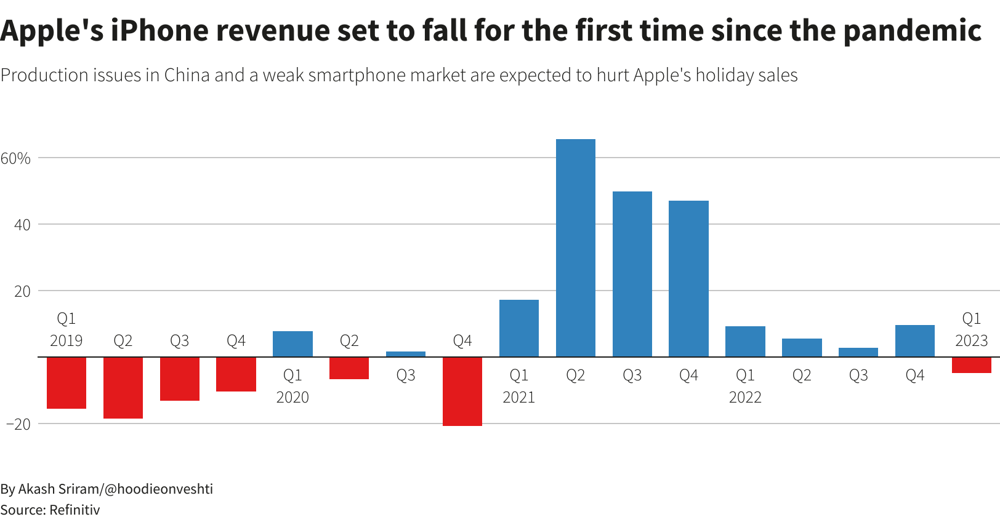

不久前,苹果举办了一次苹果15的发布会,这次发布会被称为苹果历史上最乏味的一次。苹果的前几代产品一直受到批评,认为缺乏创新,只做了一些外观上的小改动。而这次的苹果15手机,甚至连外观都没有做出太多调整,导致手机销量全面下滑。以中国市场为例,与去年同期相比,销量下降了4.5%。库克此次访华的主要目的是试图挽回苹果在中国市场所遭受的损失,甚至开始玩起了《王者荣耀》!而《王者荣耀》是由苹果的竞争对手腾讯开发的,这让许多果粉戏称库克是连脸都不要了。

很多人也调侃库克很会“Cook”,认为他一直在炒乔布斯留下的老本,缺乏创新。近年来,苹果除了推出大量配件产品,如无线耳机、音响和手表,还推出了售价高达3500美元的虚拟现实眼镜,这款产品在发布前就被称为“智商税”,目前仅能用于游戏。甚至连马斯克都跑出来嘲讽苹果,发了一条推特问:这次苹果有什么创新吗,难道又只是提高摄像头像素10%吗?这显然是对苹果的讽刺。

作为一位忠实的苹果粉丝,你对这一切有何感受?就好像你家楼下的比萨店,你期望它能推出一些新口味,但多年来,它似乎每年都只是换了一个新的比萨盒子,而口味没有太大改变。

-政策人人喊打

那么第二点经常让苹果被骂上热搜的,是他一直以来都有一些备受争议的政策和新闻。比如库克之前制定了苹果的全球性发展策略,将生产线搬到了印度。然而,印度生产出来的手机成品率不足50%,为苹果的未来发展蒙上了一层阴影。

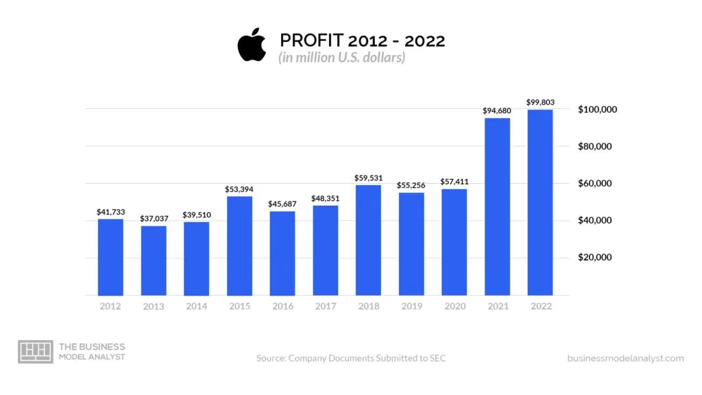

而苹果最令人不满的地方之一,是它赚钱的方式。苹果最新的年利润已经超过了1700多亿美元,平均下来一天就能赚取4亿多美元,就在你眨眼的功夫,它就又赚了你1万多美元。赚钱能力强到即使给你一台印钞机,印钞的速度也赶不上苹果赚钱的速度。那它是如何能够赚这么多钱,还赚得这么快?

现在基本上人人都知道,苹果不仅仅是卖手机的了。当你第一次购买苹果产品的时候,你就已经陷入了苹果的“割韭菜”陷阱。苹果“割韭菜”时使用的可不是镰刀,而是联合收割机级别的。争议最大的就是苹果税。苹果税简单来说,就是苹果作为一个独立的生态系统,具体有一定垄断性。

2022年就有新闻报道英国对苹果公司和谷歌移动生态系统垄断展开深入反垄断调查。

对于自己的这个垄断性系统,苹果的说法是:它是为了保证用户不受到病毒的侵袭,只要苹果生态是一个独立的系统,那用户中毒的风险就降低了。在硬件上,苹果更是一直有新的骚操作,让消费者不满。它先是扣掉了充电器,后来直接把手机自带的耳机都给拿了,提出的理由居然是环保。

最新一代iPhone15更改为type-c接口之后,也是让消费者对于更多消费的不满。

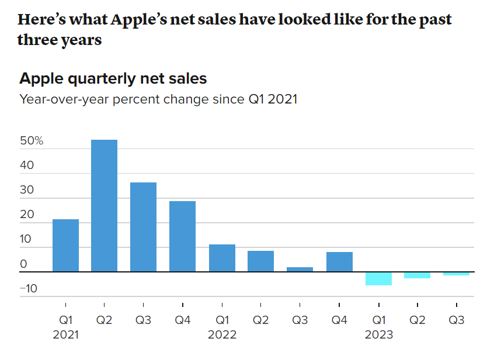

-盈利状况

根据苹果最新公布的财报,尽管营收和美股盈利数据均高于分析师的预期,但由于需求疲软并且智能手机市场的不景气,苹果公司的销售额连续第四个季度下滑,持续时间创2011年以来最长。

可以说如果任何其他公司公布这些数据,股价开盘时就会下跌20%,但苹果似乎是刀枪不入的,跌幅非常有限。

苹果公司营收降至895亿美元,华尔街平均预估为894亿美元。Mac和iPad的收入下降,但服务收入超出预期近10亿美元,为苹果整体盈利做出了贡献。按照新冠疫情期间的政策,苹果没有提供当前季度的正式业绩指引,所以市场特别聚焦公司管理层,在财报电话会上发布的非官方下季度业绩暗示

目前认为截至12月,包括年末最繁忙节假日购物期的三个月内,iPhone收入将加速至698亿美元,或同比增长6.4%,这虽然将是今年年初以来的最大增幅,但会远低于历史水平。若不算2020年4季度疫情导致的产量受限时期,过去4年iPhone在年末节假日,解读的平均销量增长率为9.2%。

另外iPad和可穿戴设备收入由于产品发布时间不同可能会较第三季度大幅下滑,所以整体收入将与去年同期相似,而这远远不及华尔街普遍预期的同比增长5%。

护城河

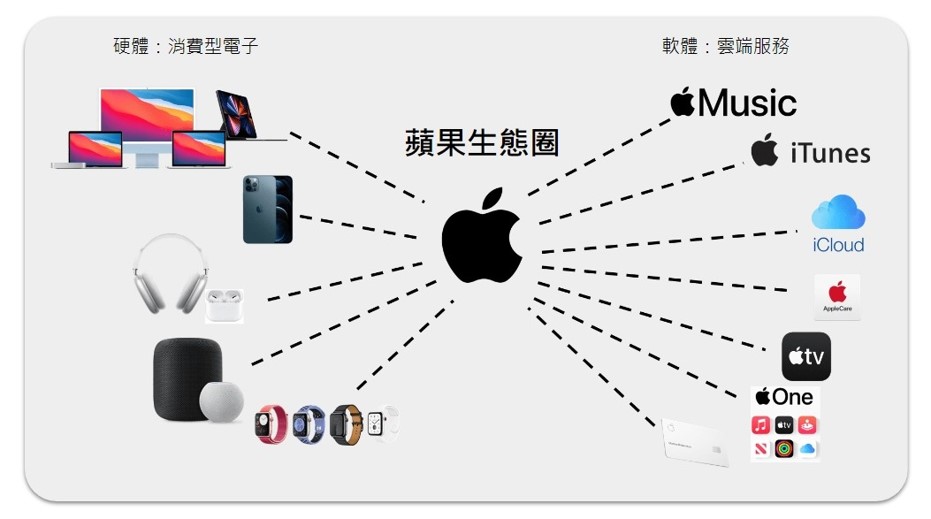

第二部分,我们Ai Financial将会从企业的角度来分析苹果这家公司的竞争力,或者说护城河有哪些?很多大型企业,之所以成功而且多年持续发展,都是因为他们建立了成熟的系统作为他们的护城河。而苹果搭建了非常成熟的系统为自己保驾护航。

-产品生态系统

首先,就是大家熟知的苹果的产品生态系统。其实,苹果从来都不是以“创新”赚钱。乔布斯从未做过创新,他当年所做的是真正洞察了客户的需求,将苹果公司冗杂的生产线做了一个大大的减法,砍掉了80%的产品,将一款苹果手机做到极简

这个策略看起来非常简单,但现在看来真的充满了对商业的一个洞见。极简的后果是什么?苹果的产品线变得极度简单,最初的时候,让用户只有一个选择。

同时也让苹果的产品更容易生产了,因为产品的简单所以让它整个生产流程以及供应链变得易于管理。苹果的界面和操作简单到什么地步呢,有人做过调查,给完全没有使用过电子产品的婴儿去使用产品,他们发现婴儿熟练使用苹果的难度大大低于任何其他的产品。

那说到底,苹果真的有必要创新吗?有时候,创新其实来自焦虑,因为对已有的商业模式或者产品什么的没有信心,才会疯狂创造新产品寻求突破。这就好像有很多人,一个人做好几份事业,就是你对每一件事情能够做成没有信心,对每个事业的专业度其实都没有信心。

那苹果有信心吗?苹果当然有信心了,所以它根本没有必要创新。放眼全球,苹果连一个能打的竞争对手都拿不出来。2022年的时候全球做过一个调查,全世界现在卖的最火的手机里面,前十款里面有八款是来自于苹果的产品。

在依靠iPhone成功打开市场,可以短时间内占有大量市场以及持续获利之后。苹果开始围绕这iPhone手机,打造生态系统这条护城河。

那么我们来大致介绍一下这个苹果生态是什么,它是指苹果公司所构建的一整套硬件、软件、服务和应用程序的生态系统。

这个生态系统包括苹果的Mac电脑、iPhone、iPad、Apple Watch、Apple TV等硬件设备,以及iOS、macOS、watchOS、tvOS等操作系统、iCloud云服务、iTunes Store、App Store等应用商店和各种应用程序。

苹果生态的优势主要有以下几点:

无缝衔接:苹果生态中的各种设备、服务和应用程序都可以无缝衔接,用户可以在不同的设备之间轻松地共享数据和文件,比如在iPhone上拍摄的照片可以自动同步到iCloud,然后在Mac电脑上进行编辑和处理。

安全性高:苹果生态中的硬件、软件和服务都经过苹果公司的严格审核和测试,保证了其安全性和稳定性。此外,苹果的操作系统和应用程序都有较高的安全性能,可以有效地防止病毒和恶意软件的攻击。

生态系统完整:苹果生态系统中的应用程序和服务非常完整,用户可以在App Store中找到几乎所有需要的应用程序,而且这些应用程序都经过苹果公司的审核和测试,质量有保证。

生态系统协同性强:苹果生态系统中的各个部分都可以协同工作,比如Siri可以在不同的设备上使用,iCloud可以同步不同设备上的数据,AirDrop可以在不同设备之间快速传输文件等等。这种协同性使得用户可以更加高效地使用苹果的产品和服务。

用户体验好:苹果生态系统中的硬件、软件和服务都经过苹果公司的精心设计和开发,用户可以享受到非常好的用户体验,比如操作简单、界面美观、功能强大等。

苹果的服务部门正在成为苹果最重要的部门,目前年外收入为850亿美元,预计整个12月季度将持续实现两位数的增长。该部门现在相当于财富50强公司,但毛利率为70%。

上个季度苹果公司40%的毛利率来自于服务业务,尽管它只占总销售额的不到四分之一。随着安装量的不断增长,目前已远超20亿台,这对苹果来说是个好兆头。上个月苹果大幅提高了其订阅服务的价格,包括新闻,音乐,Apple TV+捆绑包和家庭计划,苹果似乎正在测试其生态系统的力量,并希望这些服务的价格是合理的。苹果除了提价新机,也维护客户二手旧iPhone,因为一定比例的iPhone会增加服务收入。这些其实都是符合苹果发展方向的举动。

-全球供应链管理

在苹果护城河中,有一个很重要,但很多人不了解的,就是它的全球供应链管理系统。苹果的供应链系统非常高效和灵活,可以让苹果把成本压得死死得,有效促进了苹果的盈利能力。

我们都说要找到长期有价值的企业投资,但什么样的企业是可以长期持有的?市场占有率高,或者利润高的企业就能长期持有?就可以20年,30年甚至50年都不倒?我觉得这些不是最重要,我觉得能让企业走得远,我们可以长期持有的企业,应该是经得起风浪的企业。

怎么才能经得起风浪,就是它可以严格控制成本呀,生产成本,运营成本,管理成本全都控制死了。苹果可以根据市场需求变化,快速调整生产满足市场需求,新产品发布就铺货全球。

苹果发布新产品后,通常能在短短几天或几周内满足全球用户的需求,这显示了其高效的供应链响应速度。而且对于后续的需求,苹果也能根据市场需求,快速的生产和调度来满足市场需求。

举个例子,2020年初爆发的COVID-19疫情对全球供应链造成了巨大冲击。然而,苹果成功调整了其全球供应链,确保了产品的生产和交付。在疫情初期,苹果的中国供应链受到了挑战,但公司很快转向其他国家,确保了全球产品供应。

但是,苹果在2020财年第四季度实现了营收约646亿美元,同比增长1%,这表明公司成功克服了疫情带来的困难,并在全球市场中保持了稳健的业务表现。同时采取零库存政策,新品上市,旧产品在它自己仓库都清空了

一方面是因为苹果有智能化的库存管理系统,可以精准控制库存;另一方面还能通过与物流伙伴的合作,确保产品在订单确认后能够快速、可靠地交付到全球各地。

根据供应链研究公司Gartner的数据,苹果十多年来都被评为全球供应链卓越公司(Gartner Supply Chain Top 25),这反映了其在库存管理和交付方面的卓越表现。

还有,苹果通过建立全球范围的供应链网络,以确保产品的生产和交付。公司对供应链的透明度也很高,通过与供应商建立合作关系,并利用技术来实现对生产过程的监控和管理,以更好地应对潜在的风险。

苹果的供应链地理多样性可在其财报中得到体现。根据苹果的财报,公司在全球范围内的销售占比分布均匀,美洲、欧洲、大中华区和日本等地区都贡献了相当比例的收入,这表明其在全球范围内有强大的供应链网络。

靠着这样的供应链系统,苹果就可以冲过各种风浪,抵挡各种无法预测的市场冲击,然后,等到风浪平息,市场其他竞争对手都死了,它又能不花一分钱扩大占有率。然后一点点发展和积累,等待下一个风浪的到来。

-品牌效应

前面说,马斯克发推特吐槽说这个苹果没有创新,结果过了没多久,马斯克又发了一条推特说,不管怎么样,苹果新发的产品,我照样还是会去买的。嘴上说着不要,但是身体却很诚实,这就是绝大部分果迷的一个真实反应。苹果是怎么做到这一点呢?那我们就得聊一聊一家伟大企业所具有的品牌效应了。

很多人对苹果的创始人乔布斯有个巨大的误解,觉得乔布斯是一个技术男,但是乔布斯真正厉害的地方是他对营销的理解。

他是一个营销方面真正的天才,通过真正的洞察用户的需求,推出了划时代,改变了整个手机生态的第一代苹果手机。另外他还开创了手机的发布会模式,今天但凡能叫出一个名字的科技公司,大到什么汽车小到手机甚至就连个吹风机都要搞一个产品发布会。

乔布斯曾经说过一个跨时代的营销理论,他当年举了个案例:就拿耐克这个公司来说吧,用户买耐克的鞋子买的根本就不是鞋子,而是想像中自己可以变成乔丹的样子飞得更高。让产品成为现象级的根本不是产品本身,而是让用户成为更好的自己这样的一个附加价值。

苹果自从乔布斯重新回去之后,再也没有宣传他们技术好,也没有讲过产品好,更加不会提性价比了,他只跟你说科技、创新、独特这些概念,著名的Think different也是在那时被推出的。

在那个年代苹果光靠这个概念就把用苹果和不用苹果的人区分开来了,才造成了后来有人为了买一台苹果跑去卖肾。几十年如一日下来之后,神奇的一件事情就发生了,哪怕随便拉个人说一下对苹果的印象怎么样,就算不是用高级有品味高雅这些词来形容它,也会用一些比较中性的词,比如说独特简约。

哪怕有人说苹果太贵了性价比低,但是绝对不会有人说这个人用苹果档次好低,显得好low,绝对不可能。

苹果今天可能算不上最高级的,但是大家对苹果统一的认知就是苹果它确实就是卖的贵,但是我们觉得是你所应当的,而且我们每个人都愿意接受苹果的这个议价。哪怕你再不喜欢苹果,你也要承认苹果的这个巨大的优势。只要有机会,我现在说送你一台最新的苹果,你最起码不会感到反感。

一个产品的伟大,根本就不是用户觉得你厉害,而是要让使用你的产品和服务的用户他们觉得自己更厉害。

乔布斯真的善于创新吗?不是的。乔布斯除了第一代苹果,之后99%的技术都是买来的,甚至我可以说创新才是苹果真正最大的弱点。但根本不影响他依旧是现在最赚钱最厉害的公司之一。

Ai Financial观点

-巴菲特怎么说:买

巴菲特老爷子早年是拒绝了苹果的,他说,苹果可能会成为一家伟大的公司,但是我看不懂这家公司的发展模型,看不懂的东西我不投。

但是巴菲特自从2016年开始买入苹果,而且当时买在了苹果的一个价格高点,自他买入苹果的股票之后苹果就一直在下跌,遭到了很多人的耻笑,说巴菲特原来还不如我。

但是巴菲特就是这样一路买苹果,像上一个part里说的,苹果现在占到了他45%仓位,市值超过1500亿美金,给巴菲特带来了至少20倍的回报。因为巴菲特看懂了,苹果根本就不是卖手机的,人家卖的是这一套生态系统

人家卖的是绑定了用户的习惯,你一旦用了苹果手机,就很难再去习惯别的手机了,在投资者的世界里面,他们是极度的现实的,他们之所以不喜欢投创新型的企业,这里面核心原因是:他们不喜欢风险。

其次,Apple股票最大的秘密武器是什么?就是它的Share Buyback,回购股票政策。一开始的新闻里不是说,库克卖出了很多股票么?其实库克卖出的仅占他持股的10%。对于像巴菲特这样的长期价值投资者来说,股息和回购政策都太有吸引力了。

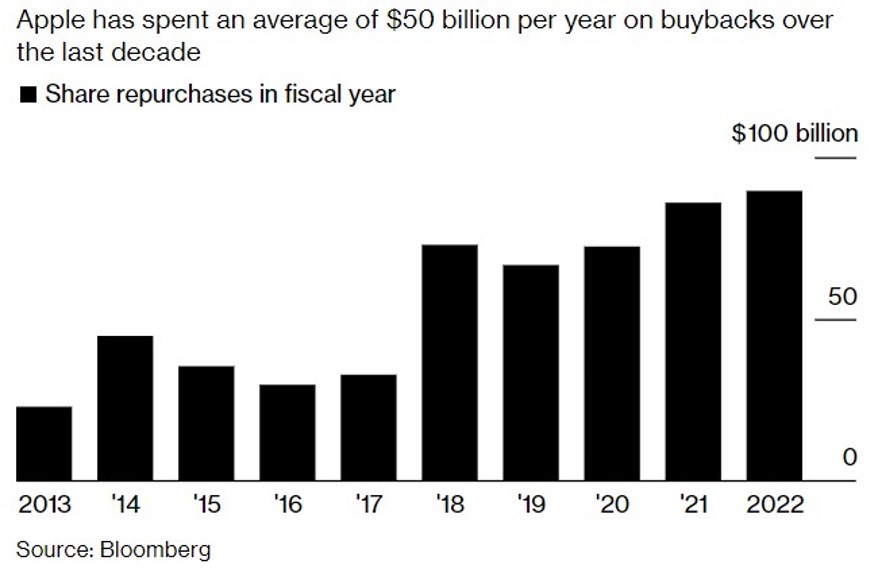

我们看下这张趋势图,Apple从十年前到今天,已经回购了大约40%的股票,就是说它流通占位股数每年都以超过3%的速度在衰退。在衰退的意思就是说,它的流通占位股数越来越少,你的EPS越来越高,如果估值不变的话,你的股价合理价就一直一直上升。

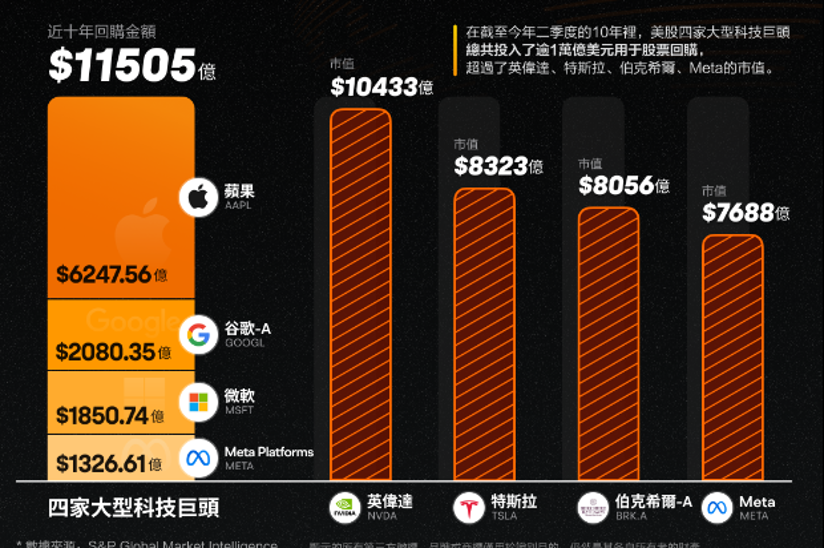

十多年来,苹果一直在实现其历史性的回购计划,自2012年以来在股票回购上花费了超过5730亿美元。在最近一个季度,苹果又花费了超过180亿美元用于回购,尽管连续第三个季度收入下降。很明显,苹果的回购使伯克希尔的持仓收益增加。巴菲特本人也说过同样的话,他非常明确地信任苹果一贯的回购计划。

巴菲特在今年伯克希尔的年度股东信中写道:“苹果和美国运通的回购增加了伯克希尔的所有权,而我们没有任何成本。如果回购是以增值价格进行的,每一分钱都有帮助。同样可以肯定的是,当一家公司为回购支付过高价格时,继续持有股票的股东就会亏损。”

目前,苹果股票占巴菲特投资组合的45%,巴菲特的伯克希尔于2016年首次购买了苹果股票。众所周知,苹果今年成为历史上第一家突破3万亿美元大关的公司。巴菲特长期以来一直是股票回购的倡导者,他曾在年度信中为回购进行了激烈的辩护。

根据美国证监会(SEC)的备案文件, 截至7月1日的三个月内,苹果回购了价值181.4亿美元的自有股票。过去9个月,苹果公司在回购上花费了高达560亿美元。尽管这是一个令人印象深刻的数字,但仍低于该公司2022年同期用于股票回购的640亿美元。今年5月,苹果表示已批准900亿美元的股票回购,此前苹果在2022年的声明中也批准了900亿美元的股票回购。

-Ai Financial怎么说:买

我们恒益研究院一直对苹果保持密切的关注,因为它是道琼斯30成分股。并且,它在S&P500中科技板块消费电子领域中处于龙头地位。我们在2012年,在大家都不看好股市的时候,看懂了苹果的模式,就投资了苹果,我们也推荐给一些朋友买入,苹果也一直在我们挑选的基金标的中,现在还是一直持有。

对于一些自己买股票的朋友,我们的观点依旧是,像苹果这样的公司,已经建立它的强大的护城河和系统,已经无惧这个世界的各种风雨,作为一个长线投资者,一直持有是不会有什么问题的

【公司介绍】

Ai Financial 恒益投资是一家人工智能驱动的金融投资公司,主营投资贷款Investment Loan,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

Ai Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。

轻松加拿大网站文章连续朗读功能:所见既所闻--可以在通勤(开车、公交)、做家务(做饭、清洁)、锻炼身体等场景下,连续收听多篇相关文章(如社区新闻、加国新闻、北美新闻、政策更新、深度新闻报道)。无需中断当前活动去手动切换文章,最大化利用碎片时间,高效获取信息,真正实现“一心多用”。

-2.jpg)