这么投RRSP五十岁退休不是梦|恒益讲坛

无论是年轻人也好,中年人也罢,绝大部分的我们都有一个共同点,就是不想上班,都想提前退休。那我们需要多少钱才能退休呢?

我们之前专门针对这个问题和大家进行了一次探讨。最后结果是,想要退休后不缺钱,并且还想把日子过得滋润点,退休前就起码需要准备220万左右的存款。那这么一笔钱怎么得来呢?很多人一辈子都攒不下来这220多万,那么我们今天就来告诉大家如何通过RRSP获得这么多钱,甚至还可以提前退休。

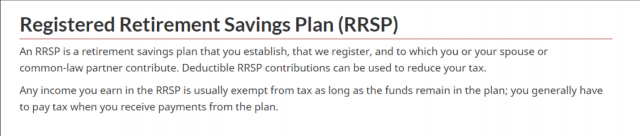

这是加拿大政府官网给出RRSP的定义,Registered Retirement Savings Plan的首字母缩写。RRSP 你自己开户的,政府注册的一个退休储蓄计划;你或者你的SPOUSE 或者COMMON-LAW PARTNER 往里存钱,可以抵减你的收入。这个账户里赚的钱是不用上税,直到取出来,再上税。

那么如何买对RRSP呢。首先我们先看一下RRSP有几种类型。

Individual RRSP

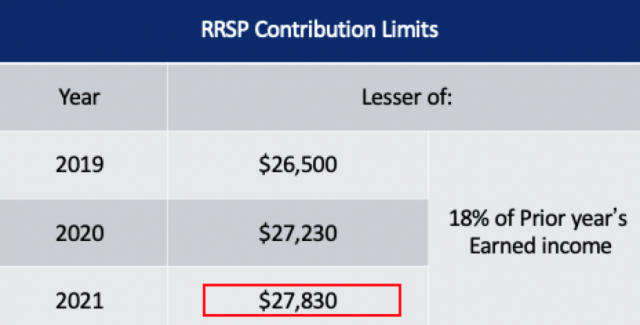

政府规定了RRSP每年的CONTRIBUTION LIMITS,上一年的年收入X18%=本年能抵税的RRSP额度, 但是每年有最高限额(2020年限额$27230, 2021年为27,830),大多数人的RRSP额度适用于公式: 上一年EARNED INCOME * 18%, 还要调整PA,加上未使用的空间等等,就是你今年可以投资的额度。

主动收入(earned income)包括工资收入、奖金收入、自雇(和合伙生意)的净收入、专利收入、房屋出租的净收入等需要一定付出的收入。而银行存款的利息、股票的股息、和炒股买房的资本增值等就不能算作主动收入,而属于被动收入,因此不能作为计算RRSP额度的基数。

当 RRSP 持有人到 71 周岁时,其 RRSP帐户必须关闭,当事人可选择提出现金并计税或将资产全部或部分转到 RRIF 帐户中。大家可以登录CRA网站,login自己的账户后查询自己RRSP的额度,或者可以在NOA中查询。先前没有用完的RRSP额度是可以一直往后累积的,直到年满71岁的那年。这个额度也是可以从NOA中查询到的。最后RRSP相关的信息也可以直接给CRA打电话询问。

Spousal RRSP

如果是夫妻的话还可以申请配偶RRSP(SPOUSAL RRSP),配偶RRSP是在配偶之间相互调配使用RRSP 额度,进而起到减税作用的一种方法。它非常适合于夫妻间双方收入差距较大的情况,目的是通过此方法可以减少夫妻的总缴税额度。

Group RRSP

Group RRSP 一般是公司给在职员工的一种养老福利。在加拿大,大型的国家机构如政府,医疗行业,教师工会,少数大型银行等都会有这类福利。只要你在同一个单位工作到退休,你这辈子的养老金就是确定的。不过员工无法选择投资方案,你只管埋头工作到退休,就能拿到这笔养老的钱。

RRSP常见误区

近期一项RRSP的名义调查指出,34%的加拿大人提到RRSP时都会感到焦虑或者内疚,因为大家对RRSP并不了解,大部分朋友对RRSP认知只是停留在它是政府所提供的一个养老计划,并不知道该如何让RRSP在我们退休后真正服务我们,为我们提供足够的经济保障。我们接下来就说一下RRSP常见的4大误区。

RRSP没有用,不该买

有人说,RRSP退的税,将来还得原封不动的还回去。只不过是把钱攒下来给退休的时候用而已。这种观点是不正确的,RRSP不仅有延税功能,它还能够避税。

首先,为了鼓励大家储蓄,政府规定如果你的钱存入RRSP账户,那么这笔钱将不计入你当年的收入,所以存入的这笔钱也不需要交税。不仅可以抵减存款年度的应纳税收入,而且存款累计产生的利息也都是免税的。

很多人认为等自己收入高了再去买RRSP也不迟,其实不然,虽然RRSP投资的原则是收入高的时候多投资RRSP,因为收入高意味着边界税率高,你投资的RRSP带给你的免税福利就更多。例如一个人的边际税率为43.7%,那么如果他投资了1000元的RRSP,相当于当年减去了1000元收入,给他产生了437元的退税。如果一个人的收入低,边界税率只有20%,那么他投资1000加币的RRSP产生的退税只有200加币,相比较来说高收入的人投资RRSP更划算。不过,因为RRSP的供款可以降低家庭净收入,所以使用RRSP可能会让你拿到原本拿不到或者拿到比原来更多的福利,比如魁省的Child care expense credit等。所以,低收入,供款RRSP也是有好处的。

RRSP会影响养老福利

大家都知道加拿大的福利很多,尤其是退休后,政府会给不少养老补贴,所以很多人担心退休后拿了RRSP里的钱就会拿不到政府给的各种养老福利。

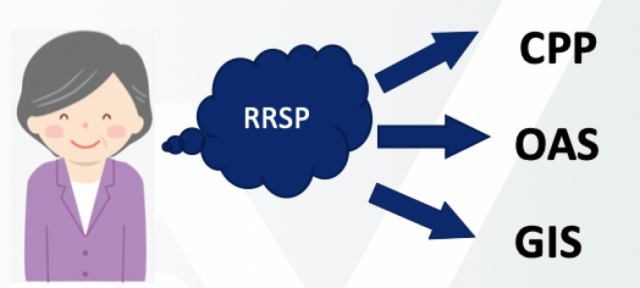

为了回答这类问题,我们需要先了解政府养老福利的发放条件。我们知道,加拿大政府为老人提供的养老福利主要有三种,即:Canada Pension Plan (CPP,在魁北克叫做QPP)、Old Age Security Benefit (OAS) 和Guaranteed Income Supplements (GIS)。

CPP(俗称“加拿大政府退休金”)是一个政府强制的个人(和公司)供款社会保障计划。退休金的多少与个人供款的多少和供款期的长短挂钩,而与退休后的个人收入无关。最新2021年3月CPP的平均领取额度为$619.44;如果你是65岁刚开始领CPP的人士,那么最高每月可领取$1203.75。所以,CPP的领取金额与RRSP的提取没有任何关系。

OAS(俗称“老人金”)这是面向所有年满65岁且在加拿大居住10年以上的加拿大居民每月发放的老年福利金,由联邦税收支付,无须个人供款。最新的OAS最高可每月领取$626.49. OAS的数额与在加拿大居住时间地长短有关。具体来说,居住时间超过40年的老人可领取全额OAS;居住时间不满40年的,按居住时间的比例领取部分OAS。OAS的金额还与居民的年收入有关,从最新的数据来看,假如年收入超过$79,054,那么OAS领取的金额会按超出部分的15%而减少。而年收入在$129,581以上将不会拿到任何的OAS补贴。由此可见,RRSP的确可能对OAS产生影响,但这种影响其实是非常有限的。所以只要退休后的RRSP提取额与个人收入加起来不超过$79,054,就不会影响OAS福利。

作为OAS的补充,GIS(俗称“低收入补贴”)为低收入老人提供额外养老补助。GIS的数额取决于老人的婚姻状态和年收入。王女士为例,如果她和先生去年的年收入(不含OAS和GIS,但包括CPP)不高于$25104,那么她就可以领取部分或全额GIS;但只要两人年收入高于一定额度——因为GIS对夫妻收入的构成也有比较细致的区分,我们这里就不展开,但最高不过$45,000左右,就不能领取GIS了。显而易见,RRSP的确会对GIS产生相当大的影响;而且不仅是RRSP,公司养老金以及CPP都会影响到GIS的领取,因为这是针对低收入人群而设置的。

综合以上分析,我们可以得出结论:加拿大老年政府福利确实会受收入的影响而减低。但RRSP收入对CPP完全没有影响,而对OAS几乎没有影响或影响不大,只对GIS有较大的影响。

RRSP只能在RRSP season时购买

每年过完新年假期,到处都是报税的、推广RRSP的广告,大家把4月30号之前的这段时间叫做报税季,而三月1号以前这段时间,就是所谓RRSP季,就好像只能在这段时间买RRSP。

RRSP退休前不能取出来用

RRSP存进去后是可以随时取出的,不过在退休前从RRSP账户中取款时,需要缴纳一笔预扣税(Withholding tax)

有两种情况从RRSP中取钱是不需要交税的:

1.如果符合首次购房者要求,可以利用Home Buyer’s Plan从RRSP中免税借出$35,000支付首付而不需要上报收入。之后最长15年时间将借出的35000还回到RRSP中,这样这35000就可以不算为收入,免税拿出使用了。

取钱的第三年CALENDER YEAR,开始还回RRSP,比如2020年,去年取的,那明年报税年度,需要交还到RRSP里面。RRSP可以在任何一家保险公司或者银行,不需要回到取钱的银行。

2.如果还需要上学,也可以利用学习计划,lifelong learning plan(LLP计划)从RRSP免税借出最高$20,000来支付自己或者配偶的学费。

如何投资RRSP

其实很多人对于RRSP最大的误区在于大家把RRSP当做了一个储蓄账户,就真的把这个RRSP账户当成了银行里普通的储蓄账户一样,就把它存成现金。虽然RRSP的全称叫做Registered Retirement Saving Plan, 翻译成中文给人的第一感觉就是它是一个储蓄。其实不然,政府是想让大家为了今后养老的时候去存下来些储蓄,并不是真的就把它当成一个savings account,投成现金,没有任何或者接近零的回报。无论是RRSP也好,TFSA也好,其最大的功能是使用者可以得到免税的增长,如果全部存成现金的话,是没有办法充分利用这类账户的特点的。

这就好比政府给了你一小块自留地,种什么、怎么种都由你自己决定,收益也全部是自己的,那我们当然要去种经济价值高的作物,不一定非得去种土豆小麦不可,更加不可以让地荒在那里。RRSP或者TFSA也是这个道理,不要把现金放在里面,我们常说,不要让自己累死累活,拼命工作挣钱,而却让钱躺在银行里贬值,我们要学会用钱生钱。

-2.jpg)